- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El acontecimiento clave de la sesión asiática será la reunión del Banco de la Reserva de Australia, en la que se espera una subida de tasas. China publicará importantes datos sobre comercio. Más tarde, Eurostat publicará el Índice de Precios de Producción.

Esto es lo que debe saber el martes 7 de noviembre:

El Índice del Dólar hizo suelo en 104.86, el nivel más bajo desde el 21 de septiembre, y luego rebotó, superando los 105.00 puntos. Cerró en territorio positivo, pero sigue bajo presión tras la reunión de la Reserva Federal (Fed) de la semana pasada y los datos de empleo en Estados Unidos.

El rebote de los rendimientos del Tesoro dio soporte al Dólar: el rendimiento a 10 años subió al 4.66% y el rendimiento de los bonos del Tesoro a 2 años subió del 4.85% al 4.93%. El rebote del dólar parece ser correctivo hasta el momento, y los factores fundamentales siguen proporcionando un soporte crucial a la divisa.

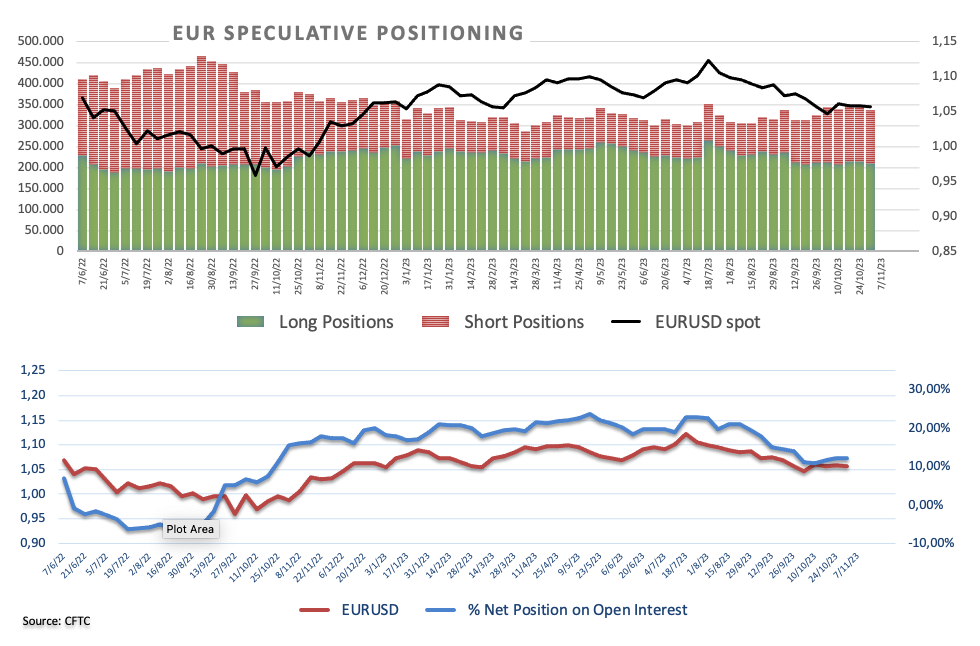

El par EUR/USD retrocedió desde máximos mensuales tras no poder mantenerse por encima de 1.0750 y cayó hasta 1.0720. Eurostat publicará el martes el Índice de Precios de Producción (IPP), con una tasa anual prevista del -12.5%.

El par GBP/USD alcanzó la media móvil simple (SMA) de 200 días en 1.2439 y giró a la baja, cayendo a 1.2350. El sesgo sigue siendo alcista, pero hay posibilidades de corrección. El siguiente nivel de soporte se sitúa en torno a 1.2300.

El Yen japonés se debilitó tras los comentarios algo moderados del gobernador del Banco de Japón, Kazuo Ueda, y el rebote de los rendimientos de los bonos del Estado en todo el mundo. El USD/JPY subió tras tres días de pérdidas, acercándose a la zona de 150.00.

El AUD/USD encontró resistencia en torno a la zona de 0.6520 y giró a la baja, cayendo por debajo de 0.6500. El Banco de la Reserva de Australia (RBA) anunciará su decisión el martes, y muchos analistas esperan una subida de tasas de 25 puntos básicos.

Analistas de TD Securities sobre el RBA:

Esperamos una subida de tipos de 25 puntos básicos; los argumentos a favor de una subida son sólidos. La inflación general y la inflación media recortada del tercer trimestre superaron las previsiones del RBA (en gran medida por factores internos), los precios inmobiliarios están a un paso de sus máximos históricos, las ventas minoristas se han fortalecido y la tasa de inflación interanual está más cerca de sus mínimos que el 3.9% previsto por el RBA para el cuarto trimestre de 2023.

El par USD/CAD cayó hasta 1.3626 y rebotó hasta la zona de 1.3700. El par registró ganancias diarias después de caer durante tres días de comercio, perdiendo 250 pips. Se mantiene por debajo de la SMA de 20 días, con los riesgos inclinados a la baja.

El Oro perdió impulso en medio del aumento de los rendimientos del Tesoro de EE.UU. y cayó por debajo de 1.980$. El par XAG/USD (Plata) no pudo romper por encima de la zona de resistencia crucial en 23.30$ y cayó a 23.00$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par USD/NOK se sitúa en 11.0480 con leves ganancias.

- El rendimiento de los bonos del gobierno de los EE.UU. está subiendo y rebota, proporcionando soporte al USD.

- El presidente Powell y otros funcionarios de la Fed estarán en el aire durante la semana.

El USD/NOK se mantuvo firme en la sesión del lunes y cotizó en la zona de 11.0480 con leves ganancias, impulsado por el aumento de los rendimientos de los bonos estadounidenses y un estado de ánimo negativo en los mercados, que dictó el ritmo de los movimientos durante la sesión. En ambos países no se publicaron datos relevantes, y lo más destacado de la semana serán los discursos de Jerome Powell y otros funcionarios de la Reserva Federal (Fed), donde los inversores buscarán más pistas sobre las próximas decisiones.

Por el momento, el Dólar se ha debilitado significativamente, sobre todo porque los Mercados confían en que la Fed está llegando al final de su ciclo de endurecimiento, ya que los efectos de la política monetaria están empezando a surtir efecto en estos momentos. El viernes, el informe de Nóminas No Agrícolas de EE.UU. mostró una desaceleración del ritmo de creación de empleo y un aumento del desempleo, señales que los funcionarios de la Fed querían ver. Como reacción, los rendimientos estadounidenses se desplomaron, así como las apuestas de halcones sobre la próxima reunión de diciembre de la Fed, ya que los mercados de swaps están valorando ahora sólo un 10% de probabilidades de una subida de 25 puntos básicos.

Dicho esto, Powell dejó la puerta abierta a otra subida en diciembre en caso de que los datos lo justifiquen, y el banco recibirá dos lecturas de la inflación y un informe de empleo hasta entonces, que probablemente darán forma a la decisión.

Mientras tanto, los rendimientos de los bonos del Tesoro estadounidense, que cayeron a mínimos de varias semanas la semana pasada, se están recuperando y han ayudado al dólar a detener su sangría. El rendimiento de los bonos a 2 años subió al 4.90%, mientras que los rendimientos a 5 y 10 años aumentaron al 4.60% y al 4.65%.

Niveles del USD/NOK a vigilar

En el gráfico diario, el USD/NOK mantiene una perspectiva técnica neutral a bajista, con los osos afirmándose gradualmente, pero aún tienen más trabajo por hacer. El índice de fuerza relativa (RSI) tiene una pendiente plana cerca del territorio bajista, mientras que el histograma de convergencia de la media móvil (MACD) presenta barras rojas más grandes.En el contexto más amplio, el par está por debajo de la media móvil simple (SMA) de 20 días, pero por encima de las SMA de 100 y 200 días, lo que implica que los alcistas siguen en control en una escala más amplia.

Soportes: 11.038, 11.025, 11.020

Resistencias: 11.057 (SMA de 20 días), 11.110, 11.150.

USD/NOK gráfico diario

-638348942843269148.png)

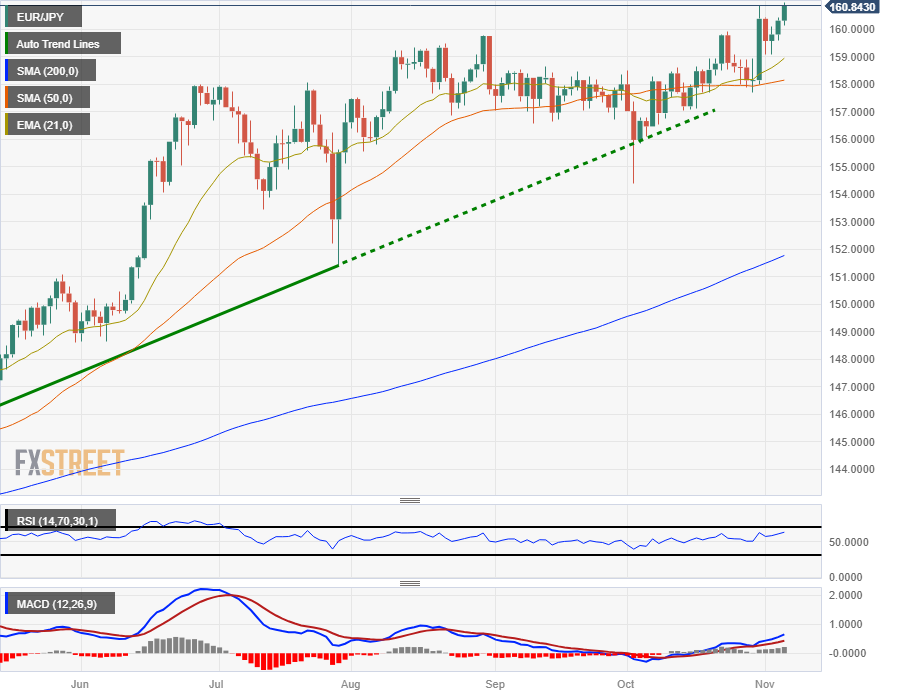

- El par EUR/JPY cotiza a sus precios más altos desde 2008.

- Mejora la confianza de los inversores en la UE (sentix), lo próximo: ventas minoristas de la UE.

El par EUR/JPY está alcanzando nuevos máximos de 15 años cerca de 161.00, acercándose a pocos centímetros de la zona de precios en el comercio del lunes. El par alcanzó máximos en 160.98, y el euro podría seguir avanzando, mientras que el Yen se debilita ante la postura moderada del Banco de Japón.

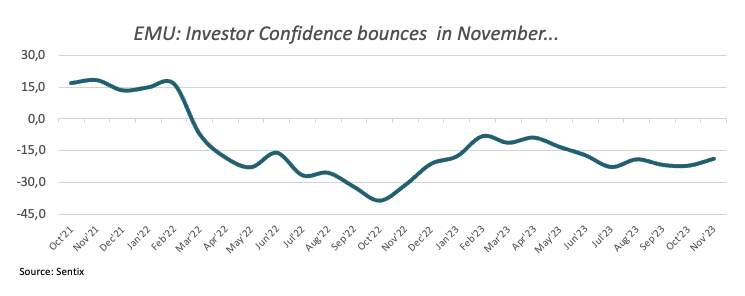

El índice europeo Sentix de confianza de los inversores mejoró en noviembre hasta situarse en -18.6 puntos. En octubre se situó en -21.9, la segunda peor lectura en un año.

El miércoles se publicarán las ventas minoristas europeas, y se espera que el dato anualizado de septiembre se acelere a la baja, del -2.1% al -3.2%.

El Banco de Japón (BOJ) golpeó a los mercados del Yen con nuevos comentarios moderados, con el gobernador del BoJ, Kazuo Ueda, señalando que el BoJ está firmemente dedicado a la política momentánea hiper-baja. El banco central japonés sigue preocupado por la posibilidad de que la inflación y el crecimiento salarial se sitúen en el futuro por debajo de los objetivos mínimos del BoJ.

La postura moderada del BOJ está golpeando al yen, enviándolo a mínimos de varios años.

Perspectiva técnica para el EUR/JPY

El lunes, el par EUR/JPY alcanzó máximos de 15 años cerca de la zona de 161.00, subiendo a medida que el yen se hunde en el mercado.

El par se ha acelerado lejos de la media móvil simple de 50 días (SMA) que actualmente se eleva desde 158.00, y poco queda en el camino de la resistencia técnica con el par tocando máximos de varios años.

La reciente consolidación del par EUR/JPY ha dejado a los osciladores técnicos suspendidos en el rango medio, y el índice de fuerza relativa (RIS), a pesar de mantenerse preliminarmente en territorio de límite superior, aún no ha emitido señales de sobrecompra.

EUR/JPY Gráfico Diario

Niveles técnicos del EUR/JPY

- El GBP/USD retrocede ligeramente tras no superar la media móvil de 200 días, estabilizándose cerca de 1.2370.

- El Dólar estadounidense se enfrentó a una caída significativa tras una postura menos dura del presidente de la Fed, Jerome Powell, y un informe de nóminas no agrícolas más suave de lo esperado, lo que alimentó las especulaciones sobre el fin de las subidas de tasas.

- En el Reino Unido, la atención se centra en los próximos datos del PIB del tercer trimestre, que se prevé que muestren una contracción, poniendo de relieve los desafíos económicos.

El par GBP/USD se aferra a las ganancias anteriores, aunque sigue cotizando por debajo de 1.2400 tras poner a prueba la media móvil de 200 días (DMA) en 1.2433, pero al no superarla, se produjo un retroceso hacia la zona de 1.2370, casi plana.

Retroceso de la Libra esterlina desde la media móvil de 200 días por la mejora del ánimo de los mercados, pero las políticas de los bancos centrales mantienen la cautela de los operadores

Las acciones de Estados Unidos (EE.UU.) retratan un estado de ánimo optimista del mercado, ya que los participantes esperan que la mayoría de los bancos centrales mundiales para poner fin a su ciclo de endurecimiento. En particular, la Reserva Federal (Fed) estadounidense, que mantuvo las tasas sin cambios y mantuvo la puerta abierta a un endurecimiento adicional. Sin embargo, el presidente de la Fed, Jerome Powell, no hizo comentarios de línea dura tras la decisión del banco central estadounidense, lo que presionó al Dólar, que cayó más de un 1.40% la semana pasada.

El informe de empleo estadounidense del pasado viernes aumentó las probabilidades de que la Fed termine con las subidas de tasas, ya que la economía añadió 150.000 puestos de trabajo en octubre, según reveló el informe de Nóminas no Agrícolas de EE.UU. publicado por la Oficina de Estadísticas Laborales (BLS). Esto, junto con las débiles lecturas del PMI, reavivó los temores de que la economía podría entrar en recesión a pesar de las conversaciones de "aterrizaje suave" entre los funcionarios de la Reserva Federal.

En el Reino Unido, la agenda incluirá el PIB del tercer trimestre, y la mayoría de los economistas esperan una lectura negativa, ya que las compañías recortan gastos ante la caída de la demanda. Recientemente, el economista jefe del Banco de Inglaterra (BoE), Huw Pill, comentó que podrían reconsiderar su postura sobre las tasas de interés. Habló durante una presentación en línea organizada por el BOE.

GBP/USD Niveles técnicos

- La tasa de interés en Australia aumentará 25 puntos básicos, del 4.10% al 4.35%, en noviembre.

- La gobernadora del Banco de la Reserva de Australia, Michele Bullock, podría mantener el tono de línea dura.

- La volatilidad podría aumentar en torno al Dólar australiano el día de la Copa de Melbourne.

Se espera que el Banco de la Reserva de Australia (RBA) reanude el endurecimiento de su política monetaria el martes, día de la Copa de Melbourne, después de haber mantenido el tipo de interés de referencia estable durante cuatro reuniones consecutivas.

La reunión del RBA se centrará en si la gobernadora Michele Bullock mantiene su reciente retórica de línea dura, insinuando nuevas subidas de los tipos de interés.

El Banco de la Reserva de Australia reanudará las subidas de los tipos de interés

El posicionamiento actual de los mercados sugiere que el aumento de 25 puntos básicos (pb) de la tasa de efectivo oficial (OCR) del Banco de la Reserva de Australia está totalmente previsto para el martes. La decisión se anunciará a las 03:30 GMT, y se espera que el RBA eleve la tasa de interés del 4.10% al 4.35% tras un paréntesis de cuatro meses en el ciclo de endurecimiento.

Los cuatro grandes bancos australianos, ANZ, CBA, Westpac y NAB, revisaron sus previsiones de subida de tipos del RBA, tras el resurgimiento de la inflación y los comentarios de línea dura de los responsables políticos del RBA.

Los datos de la Oficina Australiana de Estadísticas (ABS) mostraron que el Índice de Precios al Consumo (IPC) subió un 1.2% en el tercer trimestre, por encima de las previsiones del mercado del 1.1% y por encima del aumento del 0.8% del trimestre anterior. Sólo en septiembre, el IPC subió un 5.6% interanual, frente al 5.2% de agosto.

El IPC subyacente, la media recortada, subió un 1.2% en el tercer trimestre, superando las previsiones del 1.1%. Mientras tanto, las ventas minoristas australianas subieron por primera vez en cuatro trimestres en el periodo julio-septiembre, con un rebote del 0.2% intertrimestral frente a la caída anterior del 0.6%.

A pesar de los signos de enfriamiento del mercado laboral australiano, la solidez del gasto del consumidor respalda la reanudación de las subidas de tipos de interés por parte del RBA. Comentando los datos de inflación, la gobernadora del Banco de la Reserva de Australia (RBA), Michele Bullock, declaró que los precios de los bienes están bajando, pero que la inflación de los servicios sigue siendo persistente. "La inflación de los servicios es más alta de lo que nos sentimos cómodos", afirmó.

Bullock había mencionado el mes pasado que "[el consejo del RBA] no dudará en subir las tasas si hay una revisión material al alza de las perspectivas de inflación".

Christopher Kent, gobernador adjunto de mercados financieros del RBA, había dicho en un evento de Bloomberg a principios de octubre, que la junta "puede necesitar subir las tasas de interés en el futuro para bajar la inflación. Creo que eso refleja el hecho de que no querríamos que fuera mucho más lenta".

En cuanto a la decisión del RBA, los analistas de BBH afirman que "el Banco de la Reserva de Australia se reunirá el martes y se espera que suba los tipos 25 puntos básicos, hasta el 4.35%. Un puñado de analistas encuestados por Bloomberg esperan que los tipos se mantengan estables, mientras que las probabilidades mundiales de tipos de interés (WIRP) sugieren un 50% de probabilidades. Estas probabilidades aumentan hasta el 75% para el 5 de diciembre y se sitúan en el 6% para el 6 de febrero, con probabilidades de una segunda subida cercanas al 35% en el segundo trimestre de 2024".

¿Cómo afectará la decisión del RBA sobre la tasa de interés al AUD/USD?

Ante las crecientes expectativas de una subida de los tipos de interés, es probable que el dólar australiano (AUD) experimente grandes movimientos tras el anuncio de la política monetaria del RBA. Los operadores analizarán atentamente la declaración de política del RBA por su lenguaje, señalando si el gobernador Bullock mantiene la puerta abierta a más subidas de tasas.

Dhwani Mehta, analista jefe de la sesión asiática de FXStreet, señala los factores técnicos clave para operar con el AUD/USD en función de los resultados de la política monetaria. "El par AUD/USD se encuentra en su nivel más alto en tres meses, aferrado a la media móvil simple (SMA) de 100 días en 0,6511 antes de la reunión del martes del RBA. El Índice de Fuerza Relativa (RSI) de 14 días se ha aplanado, pero se mantiene cómodamente por encima del nivel de 50, manteniendo intactos los riesgos al alza para el par australiano."

"Los compradores del AUD necesitan aceptación por encima de la SMA de 100 días en 0.6511 en cierre diario para iniciar una recuperación significativa hacia la SMA de 200 días bajista en 0.6618. La siguiente barrera alcista se sitúa en el nivel psicológico de 0.6650. A la baja, el soporte estático se sitúa en 0.6450, por debajo del cual no puede descartarse una prueba del mínimo del viernes en 0.6419. Más al sur, podría entrar en juego la SMA de 50 días en 0.6395".

Indicador económico

Decisión sobre la tasa de interés del RBA de Australia

La decisión sobre la tasa de interés del RBA es anunciada por el Banco de la Reserva de Australia. Si el RBA tiene una visión de halcón sobre las perspectivas inflacionistas de la economía y sube las tasas de interés es positivo, o alcista, para el AUD. Del mismo modo, si el RBA tiene una visión moderada sobre la economía australiana y mantiene la Tasa de interés en curso, o recorta la tasa de interés es visto como negativo, o bajista.

Más información.Próxima Publicación: 11/07/2023 03:30:00 GMT

Frecuencia: Irregular

Fuente: Banco de la Reserva de Australia

¿Qué es el Banco de la Reserva de Australia y cómo influye en el Dólar australiano?

Preguntas frecuentes sobre el RBA

El Banco de la Reserva de Australia (RBA) fija las tasas de interés y gestiona la política monetaria de Australia. Las decisiones las toma un consejo de gobernadores en 11 reuniones al año y en reuniones de emergencia ad hoc según sea necesario. El principal mandato del RBA es mantener la estabilidad de precios, lo que significa una tasa de inflación del 2-3%, pero también ...contribuir a la estabilidad de la moneda, el pleno empleo y la prosperidad económica y el bienestar del pueblo australiano. Su principal instrumento para lograrlo es subir o bajar las tasas de interés. Unas tasas de interés relativamente altas fortalecerán el dólar australiano (AUD) y viceversa. Otros instrumentos del RBA son la relajación cuantitativa y el endurecimiento de la política monetaria.

¿Cómo influyen los datos de inflación en el valor del dólar australiano?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para las divisas, ya que reduce el valor del dinero en general, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capitales transfronterizos. Una inflación moderadamente alta suele llevar a los bancos centrales a subir los tipos de interés, lo que a su vez atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Australia es el dólar australiano.

¿Cómo influyen los datos económicos en el valor del dólar australiano?

Los datos macroeconómicos miden la salud de una economía y pueden influir en el valor de su divisa. Los inversores prefieren invertirtan la demanda agregada y el valor de la moneda nacional. Los indicadores clásicos, como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en el AUD. Una economía fuerte puede animar al Banco de la Reserva de Australia a subir las tasas de interés, lo que también sirve de soporte al AUD. Las mayores entradas aumentan su capital en economías seguras y en crecimiento que en economías precarias y en contracción.

¿Qué es el Quantitative Easing (QE) y cómo afecta al Dólar australiano?

El Quantitative Easing (QE) es un instrumento que se utiliza en situaciones extremas, cuando la bajada de los tipos de interés no basta para restablecer el flujo de crédito en la economía. La QE es el proceso por el cual el Banco de la Reserva de Australia (RBA) imprime dólares australianos (AUD) con el fin de comprar activos -normalmente bonos del Estado o corporativos- a las instituciones financieras, proporcionándoles así la liquidez que tanto necesitan. El resultado de la QE suele ser un AUD más débil.

¿Qué es el endurecimiento cuantitativo y cómo afecta al Dólar australiano?

El endurecimiento cuantitativo (QT) es la reversión de la QE. Se lleva a cabo después de la QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en la QE el Banco de la Reserva de Australia (RBA) compra bonos del Estado y bonos corporativos a las instituciones financieras para proporcionarles liquidez, en la QT el RBA deja de comprar más activos y deja de reinvertir el capital que vence de los bonos que ya posee. Sería positivo (o alcista) para el Dólar australiano.

El economista jefedel Banco de Inglaterra (BoE), Huw Pill, afirmó el lunes que a mediados del próximo año podrían reconsiderar su postura sobre las tasas de interés. Habló durante una presentación en línea organizada por el BOE.

Pill añadió que es prematuro hablar de recortes de las tasas de interés y aclaró que el Comité de Política Monetaria (CPM) considera necesario mantener las tasas en niveles restrictivos durante cierto tiempo. También mencionó que las tasas en el futuro serán probablemente más altas que las observadas antes de la pandemia de COVID-19.

Reacción de los mercados

El GBP/USD se mueve lateralmente en torno a 1.2370, mientras que el EUR/GBP se mantiene plano en torno a 0.8675. Los participantes del mercado han ignorado en gran medida los comentarios de Pill.

- El Índice del Dólar estadounidense (DXY) cotiza plano cerca de 105.05.

- El rendimiento de los bonos del gobierno de EE.UU. está subiendo, rebotando desde mínimos de varias semanas.

- La agenda económica del lunes no contenía informes de relevancia.

- El presidente de la Fed Powell dará declaraciones el miércoles.

El Dólar estadounidense (USD) cotizó plano el lunes, y el Índice del Dólar estadounidense (DXY) se mantiene cerca de 105.05, amortiguado por un estado de ánimo amargo en el mercado y el aumento de los rendimientos de los bonos estadounidenses. Para el resto de la semana, los inversores pondrán sus miradas en el discurso del presidente de la Fed, Powell, el miércoles para obtener más pistas sobre la próxima reunión de la Reserva Federal en diciembre.

El mercado laboral en Estados Unidos mostró signos de enfriamiento tras el informe de Nóminas No Agrícolas de octubre del pasado viernes, lo que hizo que los inversores prácticamente quitaran de la mesa una subida adicional de la Fed en 2023. Dicho esto, la entidad recibirá dos lecturas adicionales de la inflación y un informe de empleo antes de la última reunión del año. Los próximos datos seguirán afinando el modelo de expectativas de los mercados.

Resumen diario de los movimientos en los mercados: Las pérdidas del Dólar se ven limitadas por la recuperación de los rendimientos

- El Índice del Dólar se mantiene con leves ganancias en 105.05.

- El Dólar sufrió fuertes pérdidas el viernes tras conocerse el informe de NFP de Estados Unidos.

- La Oficina de Estadísticas Laborales de los Estados Unidos informó que las nóminas no agrícolas de octubre fueron inferiores a lo esperado. Los EE.UU. agregaron 150.000 puestos de trabajo en octubre frente a los 180.000 esperados y se desaceleró de su cifra anterior revisada de 297.000.

- La tasa de desempleo se situó en el 3.9% en octubre, por encima del 3.8% esperado, y se aceleró con respecto a su lectura anterior del 3.8%.

- La ganancia media por hora aumentó un 0.2% intermensual, pero creció un 4.1% interanual, por encima del 4% previsto y del 4.3% anterior.

- Tras alcanzar mínimos de varias semanas, los rendimientos de los bonos del Tesoro a 2 años aumentó hasta el 4.90%, mientras que los rendimientos a 5 y 10 años, a más largo plazo, subieron hasta casi el 4.57% y el 4.64%, lo que parece limitar la caída del Dólar.

- Según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre son extremadamente bajas, en torno al 10%.

Análisis Técnico: Los osos del Índice del Dólar se toman una pausa; más caídas en el horizonte

Según el gráfico diario, el Índice del Dólar estadounidense DXY mantiene una perspectiva técnica entre neutral y bajista, lo que sugiere que, a pesar de ganar impulso, los alcistas aún no tienen el control total. El índice de fuerza relativa (RSI) muestra una tendencia bajista por debajo de su línea media, mientras que el histograma de convergencia de medias móviles (MACD) muestra barras rojas más grandes.

Lo que da neutralidad a las perspectivas es que el índice se mantiene por debajo de la media móvil simple (SMA) de 20 días, pero por encima de las SMA de 100 y 200 días, lo que indica que los alcistas siguen teniendo la sartén por el mango en el panorama general.

Niveles de soporte: 104.90, 104.70, 104.50.

Niveles de resistencia: 105.50, 105.80, 106.00.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6,6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la Libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

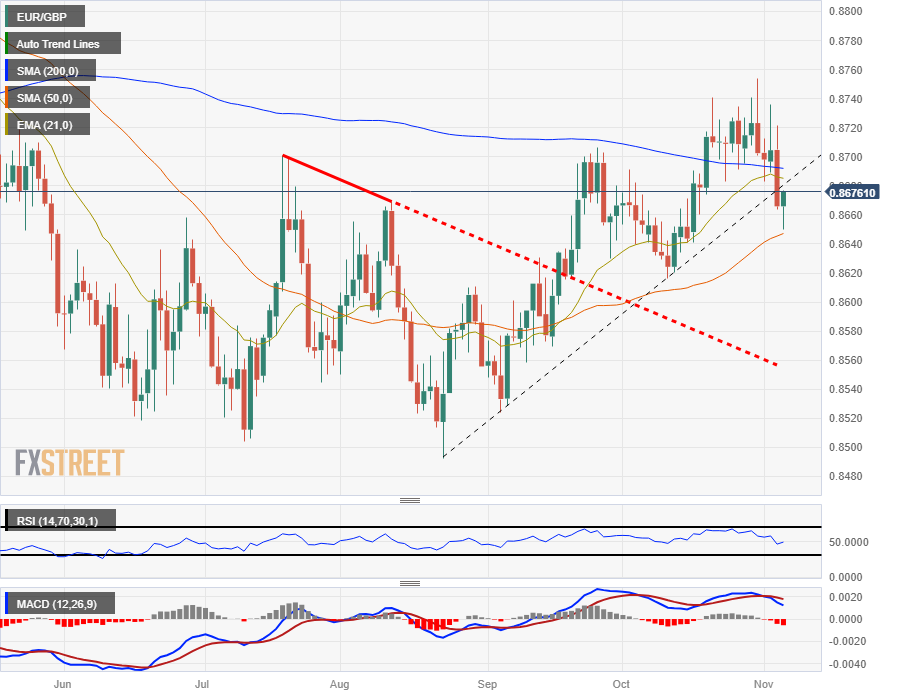

- La recuperación del Euro frente a la Libra esterlina es limitada, tras el retroceso de medio punto porcentual del viernes pasado.

- El lunes, el par EUR/GBP registró mínimos de 14 días antes de recuperarse.

- Deberíamos estar atentos a las ventas minoristas de la UE a mediados de semana.

El par EUR/GBP repuntó el lunes, tras alcanzar mínimos de 14 días en 0.8650, y se dirige hacia 0.8700, mientras que el Euro se recupera tras la mejora índice de la confianza del inversor (Sentix).

El par EUR/GBP comenzó la semana cayendo a mínimos de 3 semanas antes de la mejora del indicador Sentix de confianza del inversor, que invirtió su tendencia desde los -21.9 de septiembre hasta los -18.6 de octubre. A pesar de la mejora, el indicador sigue siendo bajista, por lo que las subidas del euro serán limitadas.

Los operadores de la Libra esterlina estarán atentos a cualquier cambio drástico en las ventas minoristas BRC Like-For-Like que se publicarán el martes, que se espera que desciendan del 2.8% al 2.4% para el año en octubre.

El miércoles, el gobernador del Banco de Inglaterra (BoE), Andrew Bailey, pronunciará un discurso, mientras que por el lado del euro se publicarán las ventas minoristas de la UE, que se espera que aceleren a la baja para el año hasta septiembre, del -2.1% al -3.2%.

Esta semana, el dato más importante del Reino Unido será el Producto Interior Bruto (PIB), que limitará la semana de comercio el viernes.

El Producto Interior Bruto trimestral del Reino Unido se situó por última vez en el 0.2% para el segundo trimestre, y se prevé que el dato del tercer trimestre vuelva a caer a territorio negativo en el -0.1%.

EUR/GBP Perspectivas técnicas

El retroceso del euro del viernes hizo que el EUR/GBP atravesara una línea de tendencia ascendente desde el mínimo de finales de agosto por debajo de 0.8500, y el rebote del euro del lunes podría hacer que el par volviera a desafiar la ruptura de la línea de tendencia, con la media móvil simple (SMA) de 200 días actuando como una barrera dura justo por debajo de 0.8700.

El EUR/GBP rebotó el lunes justo por encima de la SMA de 50 días, cerca de 0.8650, y una continuación alcista marcaría un nivel inferior más alto desde aquí, mientras que una reversión bajista desafiaría el mínimo anterior cerca de 0.8620.

EUR/GBP Gráfico Diario

Niveles técnicos del EUR/GBP

- El par GBP/JPY se acerca a 186.00 a medida que el Banco de Japón confirma su postura moderada.

- El BOJ continuará con la compra masiva de bonos a pesar de las nuevas operaciones.

- El GBP/JPY alcanza máximos históricos de 9 semanas.

El par GBP/JPY sigue subiendo, mientras que el Yen japonés (JPY) continúa siendo presionado por el Banco de Japón (BoJ) y su postura política hiper-moderada.

El gobernadordel Banco de Japón, Kazuo Ueda, confirmó a primera hora del lunes que el banco central japonés mantendrá su política monetaria hiperflexible. A pesar de haber levantado el límite superior de su mecanismo de control de la curva de rendimiento (YCC), el BOJ reafirmó su determinación de comprar tanta deuda pública japonesa como sea necesario para mantener la curva de rendimiento firmemente limitada.

El BOJ también reafirmó su temor a que la inflación y el crecimiento de los salarios caigan por debajo de los niveles objetivo del banco central, y se ha dedicado a mantener las puertas de la política monetaria fácil tan abiertas como sea necesario para dar soporte a la economía japonesa.

Datos del Reino Unido esta semana: escasa difusión de datos, notas de Bailey, Gobernador del BOE

Aunque el Índice de Gerentes de Compras del sector de la construcción (PMI) de S&P Global/CIPS de octubre superó las expectativas al situarse en 45.6 puntos frente a los 45.0 del mes anterior, superando la previsión mediana del mercado de un descenso hasta 44.5 puntos.

Por su parte, el Gobernador del Banco de Inglaterra, Andrew Bailey, pronunciará un discurso en una conferencia que tendrá lugar el miércoles.

GBP/JPY Perspectivas técnicas

La suba de la libra esterlina y el yen el lunes marca un nuevo máximo de 9 semanas para el par, y la libra se prepara para un nuevo desafío de la zona de 186.00.

La libra ha ganado un 2,6% contra el yen desde el mínimo de la semana pasada cerca de 180.75, y el par está haciendo una ruptura limpia al alza después de quedar atrapado cerca de la media móvil simple de 50 días (SMA) y la media móvil exponencial de 21 días (EMA), con los dos promedios móviles trenzados en torno al nivel de 183.00.

GBP/JPY Gráfico Diario

GBP/JPY Niveles técnicos

La gobernadora de la Reserva Federal, Lisa Cook, dijo el lunes que las expectativas de las tasas de política a corto plazo no parecen estar impulsando el aumento de las tasas a largo plazo, según Reuters.

Declaraciones destacadas

"Los precios de los inmuebles residenciales y comerciales se mantienen por encima de los niveles históricamente asociados a los fundamentos".

"Si las tasas de morosidad de las hipotecas comerciales fuerzan las ventas, los precios de los inmuebles comerciales podrían caer bruscamente".

"El endeudamiento de las empresas está en niveles altos, pero las medidas de la capacidad de servicio de la deuda siguen siendo fuertes en general debido a los beneficios y al impacto limitado de las altas tasas de interés hasta ahora."

"Para algunos prestatarios, la capacidad de servicio de la deuda ha empezado a mostrar signos de debilidad."

"En términos de deuda, el sector de los hogares parece bastante resistente, aunque están apareciendo signos de tensión para aquellos con crédito débil."

"Los sectores bancarios siguen siendo sólidos y resistentes en general, las tensiones agudas han remitido".

"Las vulnerabilidades entre las entidades no bancarias podrían amplificar las tensiones derivadas del endurecimiento de las condiciones financieras y la ralentización de la economía".

"La Fed no puede prever todos los riesgos, pero puede reforzar la resistencia a las perturbaciones; es especialmente importante reforzar la resistencia de los grandes bancos".

Reacción de los mercados

Estos comentarios no provocaron una reacción notable en los mercados. En el momento de escribir estas líneas, el Índice del Dólar se mantenía prácticamente sin cambios en 105.05.

- El par NZD/USD cotiza a la baja tras tres días consecutivos de ganancias.

- El resurgimiento de los rendimientos de los bonos del Tesoro estadounidense ha proporcionado soporte al Dólar, como indica la estabilización del Índice del Dólar (DXY).

- Está previsto que hablen los miembros de la Reserva Federal, entre los que se encuentran Lisa Cook, Michael Barr, Jeffrey Schmid y Christopher Waller, que podrían ofrecer su visión sobre la futura política monetaria.

El par NZD/USD limitó su avance hacia la zona de 0,6000, ya que los rendimientos de los bonos del Tesoro de los EE.UU. aumentaron y, hasta el momento, arrastraron al Dólar (USD) hacia su precio de apertura del lunes, como se muestra en el Índice del Dólar (DXY). El par opera en a 0.5977, perdiendo un 0.37% en el día.

El Dólar-Kiwi retrocede desde máximos, mientras que el aumento de los rendimientos del Tesoro de EE.UU. refuerza al Dólar, con los inversores atentos a las señales de los bancos centrales

La agenda económica de los Estados Unidos (EE.UU.) durante la presente semana será escasa, ya que se publicará la actualización de la Balanza comercial, el optimismo económico del IBD/TIPP, las solicitudes de subsidio por desempleo y el sentimiento de los consumidores. Además, los funcionarios de la Reserva Federal (Fed) estadounidense comenzarán su desfile el lunes con Lisa Cook, seguida de Michael Barr, Jeffrey Schmid y Christopher Waller el martes.

Hay que decir que, tras la decisión de la semana pasada, sería interesante ver a los funcionarios de la Fed contraatacar a los participantes del mercado que ya están poniendo en precio 100 puntos básicos de recorte hacia finales del próximo año. Una de las razones que utilizaron para mantener las tasas sin cambios fueron los altos rendimientos en el extremo largo de la curva, ya que la mayoría expresó que esto endurecía las condiciones monetarias y les ayudaba a hacer el trabajo. Sin embargo, tras el mantenimiento de la Fed, los rendimientos de los bonos estadounidenses a 20 y 30 años cayeron más de 30 puntos básicos, ya que los inversores sugieren que la Fed ha terminado de subir las tasas.

Parece que los participantes del mercado han reaccionado de forma exagerada al informe de Nóminas No Agrícolas de EE.UU. de la semana pasada, que mostró que la economía añadió 150.000 puestos de trabajo en octubre, por debajo de las previsiones de 180.000, y de los 297.000 revisados a la baja de septiembre. Aunque el mercado laboral se está relajando, el informe es sólo el segundo en once meses que no cumple las estimaciones.

En el frente neozelandés, el Kiwi obtendría dirección de los datos del PMI empresarial de Nueva Zelanda. Cabe señalar que la debilidad del mercado laboral y el enfriamiento del crecimiento salarial impedirían al Banco de la Reserva de Nueva Zelanda (RBNZ) subir las tasas más allá del umbral del 5.50%.

NZD/USD Niveles técnicos

- El Dólar canadiense está revirtiendo suavemente su curso después de las escasas ganancias del lunes.

- El PMI de Canadá decepcionó las expectativas, pero por ahora sigue siendo positivo.

- Las pérdidas del CAD se vieron limitadas por la firmeza de las ofertas de petróleo crudo para comenzar la semana.

El Dólar canadiense (CAD) está cediendo parte de las ganancias del viernes después de comenzar la semana de negociación con un leve descenso a 1.3629 frente al Dólar estadounidense (USD), y el CAD se dirige a una semana de escasos datos.

Las cifras del Índice de Gerentes de Compras (PMI) de Canadá no alcanzaron la señal el lunes, pero por el momento se mantienen en territorio de crecimiento por encima de 50.0.

Resumen diario de los movimientos en los mercados: El Dólar canadiense se debilita, pero el impulso sigue siendo limitado

- El PMI canadiense de octubre (desestacionalizado) se situó en 51.9 puntos, frente a los 54.2 de septiembre.

- El PMI desestacionalizado de octubre se situó en 53.4 puntos, por encima del 53.1 del mes anterior, pero por debajo de la previsión media del mercado de 54.0 puntos.

- El Dólar canadiense alcanzó un máximo de 12 días en 1.3629 frente al Dólar estadounidense, limitando así la recuperación alcista de tres días de la semana pasada.

- El USD/CAD está experimentando un retroceso de alivio, y el CAD experimentó un retroceso hasta 1.3685.

- El calendario económico de esta semana para el CAD presenta datos limitados de carácter significativo.

- Martes: Balanza comercial canadiense de septiembre de escasa repercusión, discurso de nivel medio de la vicegobernadora del Banco de Canadá, Sharon Kozicki.

- Miércoles: Permisos de construcción en Canadá (septiembre).

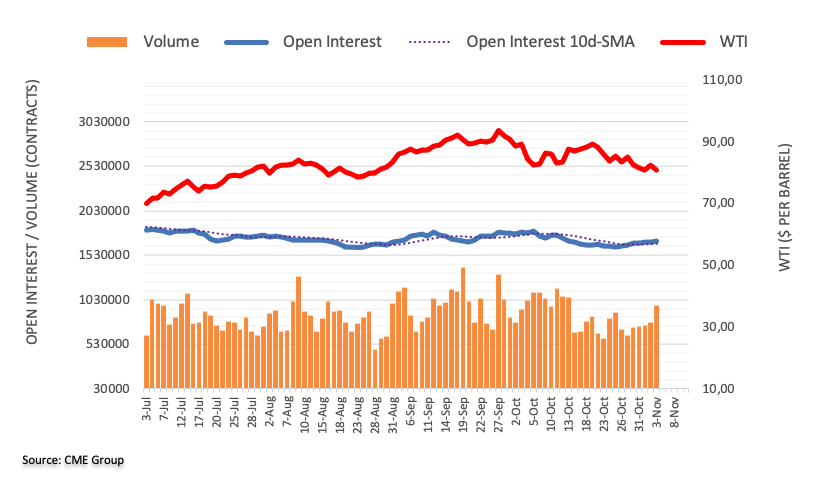

- El petróleo crudo registra un leve repunte para el lunes, con el West Texas Intermediate (WTI) subiendo desde la oferta de apertura de la semana de 80.65$ para tocar los 82.00$ por barril.

Análisis Técnico: El Dólar canadiense sufre un retroceso tras subir casi un 2% la semana pasada

El Dólar Canadiense (CAD) está cediendo parte de la recuperación del 2% del CAD desde el máximo de la semana pasada de 1.3899 en el USD/CAD, y el CAD ahora está cediendo algo de espacio gráfico al Dólar.

El par USD/CAD está volviendo a cotizar hacia 1.3700, después de haber rebotado a primera hora del lunes en la media móvil simple (SMA) de 50 días, actualmente estacionada cerca de 1.3630. El soporte a corto plazo de la SMA de 200 días se sitúa cerca de la zona de 1.3500, limitando cualquier movimiento alcista prolongado en el CAD.

Los alcistas del Dólar estadounidense tendrán los ojos puestos en el máximo de la semana pasada, que aterrizó justo antes de reclamar la zona de 1.3900, y un endurecimiento del mercado alcista del Dólar estadounidense hará que el USD/CAD recupere papel en el gráfico.

Gráfico Diario USD/CAD

Cotización del Dólar canadiense esta semana

La siguiente tabla muestra el cambio porcentual del Dólar Canadiense (CAD) contra las principales divisas listadas esta semana. El Dólar canadiense fue la moneda más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.10% | -0.11% | 0.10% | 0.26% | 0.24% | 0.32% | -0.19% | |

| EUR | 0.10% | -0.01% | 0.21% | 0.37% | 0.33% | 0.42% | -0.10% | |

| GBP | 0.11% | 0.01% | 0.23% | 0.39% | 0.34% | 0.44% | -0.09% | |

| CAD | -0.11% | -0.22% | -0.22% | 0.14% | 0.11% | 0.20% | -0.31% | |

| AUD | -0.28% | -0.38% | -0.40% | -0.18% | -0.04% | 0.04% | -0.48% | |

| JPY | -0.23% | -0.33% | -0.56% | -0.11% | 0.01% | 0.10% | -0.43% | |

| NZD | -0.32% | -0.43% | -0.44% | -0.18% | -0.05% | -0.09% | -0.53% | |

| CHF | 0.19% | 0.09% | 0.08% | 0.30% | 0.45% | 0.43% | 0.52% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el mayorproducto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el CAD al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una Balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- Los tipos de interés subirán 25 puntos básicos en Australia, del 4.10% al 4.35%, en noviembre.

- La gobernadora del Banco de la Reserva de Australia, Michele Bullock, podría mantener el tono de línea dura.

- La volatilidad podría aumentar en torno al Dólar australiano el día de la Copa de Melbourne.

Se espera que el Banco de la Reserva de Australia (RBA) reanude el endurecimiento de su política monetaria cuando se reúna el martes, día de la Copa de Melbourne, tras haber mantenido el tipo de interés de referencia estable durante cuatro reuniones consecutivas.

La reunión del Banco de la Reserva de Australia se centrará en si la gobernadora Michele Bullock mantiene su reciente discurso de línea dura, insinuando nuevas subidas de los tipos de interés.

El Banco de la Reserva de Australia reanudará las subidas de los tipos de interés

El posicionamiento actual del mercado sugiere que el martes se producirá un aumento de 25 puntos básicos (pb) del tipo de interés oficial de efectivo (OCR) del Banco de la Reserva de Australia. La decisión se anunciará a las 03:30 GMT, y se espera que el RBA eleve el tipo de interés del 4.10% al 4.35% tras un paréntesis de cuatro meses en el ciclo de endurecimiento.

Los cuatro grandes bancos australianos, ANZ, CBA, Westpac y NAB, revisaron su previsión de subida de tipos del RBA, tras el resurgimiento de la inflación y los comentarios de línea dura de los responsables políticos del RBA.

Los datos de la Oficina Australiana de Estadísticas (ABS) mostraron que el Índice de Precios al Consumo (IPC) subió un 1.2% en el tercer trimestre, por encima de las previsiones del mercado del 1.1% y por encima del aumento del 0.8% del trimestre anterior. Sólo en septiembre, el IPC subió un 5.6% interanual, frente al 5.2% de agosto.

El IPC subyacente, la media recortada, subió un 1.2% en el tercer trimestre, superando las previsiones del 1.1%. Mientras tanto, las ventas minoristas australianas subieron por primera vez en cuatro trimestres en el periodo julio-septiembre, con un repunte del 0.2% intertrimestral frente a la caída anterior del 0.6%.

A pesar de los indicios de enfriamiento del mercado laboral australiano, la solidez del gasto de los consumidores respalda la idea de que el Banco de la Reserva de Australia reanude las subidas de los tipos de interés. Al comentar los datos de inflación, la gobernadora del Banco de la Reserva de Australia (RBA), Michele Bullock, declaró que los precios de los bienes están bajando, pero que la inflación de los servicios sigue siendo persistente. "La inflación de los servicios es más alta de lo que nos sentimos cómodos", dijo.

Bullock había mencionado el mes pasado que "el consejo [del RBA] no dudará en subir los tipos si se produce una revisión material al alza de las perspectivas de inflación".

Christopher Kent, subgobernador de mercados financieros del RBA, había dicho en un evento de Bloomberg a principios de octubre, que la junta "puede necesitar subir los tipos de interés en el futuro para bajar la inflación. Creo que eso refleja el hecho de que no querríamos que fuera mucho más lenta".

Anticipándose a la decisión política del RBA, los analistas de BBH dijeron: "El Banco de la Reserva de Australia se reúne el martes y se espera que suba los tipos 25 pb hasta el 4.35%. Un puñado de analistas encuestados por Bloomberg prevén tipos estables, mientras que las Probabilidades Mundiales de Tipos de Interés (WIRP) sugieren un 50% de probabilidades. Estas probabilidades se elevan al 75% para el 5 de diciembre y al 100% para el 6 de febrero, con una probabilidad de una segunda subida cercana al 35% en el segundo trimestre de 2024".

¿Cómo afectará la decisión del RBA sobre los tipos de interés al AUD/USD?

En medio de las crecientes expectativas de una subida de los tipos de interés, es probable que el Dólar australiano (AUD) experimente grandes movimientos tras el anuncio de la política monetaria del RBA. Los operadores analizarán atentamente la declaración política del RBA por su lenguaje, señalando si la gobernadora Bullock mantiene la puerta abierta a más subidas de tipos.

Dhwani Mehta, analista jefe de la sesión asiática de FXStreet, señala los aspectos técnicos clave para operar con el AUD/USD en función del resultado de la política monetaria. "El AUD/USD se encuentra en su nivel más alto en tres meses, aferrado a la media móvil simple (SMA) de 100 días en 0.6511 antes de la reunión del martes del Banco de la Reserva de Australia. El Índice de Fuerza Relativa (RSI) de 14 días se ha aplanado, pero se mantiene cómodamente por encima del nivel de 50, manteniendo intactos los riesgos al alza para el par."

"Los compradores del AUD/USD necesitan aceptación por encima de la SMA de 100 días en 0.6511 en cierre diario para iniciar una recuperación significativa hacia la SMA de 200 días con pendiente bajista en 0.6618. La siguiente barrera alcista se sitúa en el nivel psicológico de 0.6650. A la baja, el soporte estático se sitúa en 0.6450, por debajo del cual no puede descartarse una prueba del mínimo del viernes en 0.6419. Más abajo, podría entrar en juego la SMA de 50 días en 0.6395".

- El Peso mexicano (MXN) comienza la semana con una caída del 0.30% frente al Dólar estadounidense (USD), con el par USD/MXN superando el nivel de 17.50.

- El índice de Confianza del Consumidor en México cayó en octubre, marcando la primera caída significativa desde julio de 2022, señalando el creciente pesimismo de los consumidores sobre las perspectivas económicas.

- Los participantes del mercado están a la espera de la próxima reunión de política monetaria del Banco de México (Banxico), donde se espera que las tasas se mantengan en 11.25%.

El comienza la semana con mal pie frente al Dólar estadounidense (USD) y pierde en torno al 0.30%, a pesar de que el sentimiento de los mercados sigue siendo optimista. El rebote de los rendimientos de los bonos del Tesoro estadounidense apuntala al Dólar. En consecuencia, el USD/MXN avanza con solidez, cotizando por encima de 17.50 en medio de un sentimiento positivo del mercado.

En la agenda económica de México destaca la confianza del consumidor en octubre, que bajó 0.8 puntos, de 46.8 a 46, reveló el Instituto Nacional de Estadística (INEGI). Se trata de la primera caída desde abril de 2022, cuando se registró una contracción de 0.3, y la más significativa desde julio de 2022, cuando la confianza bajó 1.6 puntos. Aunque se espera que la economía crezca por encima del 3%, los consumidores se muestran más pesimistas sobre el futuro. Mientras tanto, los operadores del USD/MXN se preparan para la reunión de política monetaria del Banco de México (Banxico) del jueves, con expectativas de que el banco central mexicano mantenga las tasas en el 11.25%.

Al otro lado de la frontera, la decisión de la Reserva Federal (Fed) de los EE.UU. de mantener las tasas sin cambios se justificó por las débiles lecturas del PMI y un informe de Nóminas No Agrícolas débil. No obstante, la caída de los rendimientos de los bonos del Tesoro estadounidense relajó las condiciones monetarias después de que los funcionarios de la Fed revelaran que los altos rendimientos en la parte larga de la curva endurecían las condiciones monetarias, lo que impidió que el banco central estadounidense siguiera subiendo los tipos.

Movimientos diarios: El MXN pierde ritmo mientras que los rendimientos de los bonos de EE.UU. apuntalan al USD/MXN

- El informe de nóminas no agrícolas de EE.UU. informó que la economía añadió 150.000 puestos de trabajo en octubre, por debajo de las estimaciones de 180.000, y de los 297.000 del mes pasado, revisados a la baja.

- El PMI manufacturero del ISM cayó a terreno de contracción en 46.7 en octubre, por debajo de las previsiones y de la lectura de 49.0 de septiembre.

- El PMI manufacturero S&P Global de octubre de México se situó en 52.1, por encima del 49.8 de septiembre.

- El Producto Interior Bruto de México creció un 0.9% intertrimestral en el tercer trimestre en su lectura preliminar, por encima del trimestre anterior y de las estimaciones del 0.8%.

- En términos anuales, el PIB mexicano del tercer trimestre creció un 3.3%, por encima de las previsiones del 3.2% pero por debajo del 3.6% anterior.

- El 24 de octubre, el Instituto Nacional de Estadística de México (INEGI) informó de que la inflación general anual se situó en el 4.27%, por debajo del 4.45% de finales de septiembre y de las previsiones del 4.38%.

- La tasa de inflación subyacente de México fue del 5.54% interanual, por debajo de las previsiones del 5.60%.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, lo que se mantiene por encima del objetivo del banco central del 3.00% (más o menos un 1%). La próxima decisión se anunciará el 9 de noviembre.

Análisis Técnico: Los compradores del Peso mexicano están al mando, pero los vendedores buscan una recuperación más allá de la SMA de 50 días

El gráfico diario del USD/MXN muestra al par en baja, a pesar de haber experimentado una leve recuperación tras caer a un nuevo mínimo mensual de 17.28 el viernes. El par también formó un patrón de velas de martillo japonés en los mínimos del viernes, aunque terminó el día pintado de rojo, debilitando la señal de reversión a corto plazo.

Si el martillo señala un cambio de tendencia, y los alcistas logran que el par supere la media móvil simple (SMA) de 50 días en 17.64, podría abrirse la puerta a recuperar la SMA de 200 días en 17.69. Por otro lado, si los osos vuelven a intervenir y arrastran a la tasa de cambio por debajo de la SMA de 100 días en 17.11, se prevé una prueba de la cifra de 17.00.

Preguntas frecuentes sobre el Peso mexicano

¿Cuáles son los factores clave que impulsan al Peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país es considerado un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos de mercados más amplios son bajos y por lo tanto están deseosos de comprometerse con inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

- El Yen japonés se debilita el lunes, mientras el ánimo de los mercados se vuelve optimista.

- El Banco de Japón emite señales contradictorias: por un lado, afirma que está normalizando su política monetaria y, por otro, sigue relajándola.

- El par USD/JPY muestra signos de debilidad, ya que se espera que la Reserva Federal mantenga las tasas sin cambios, lo que debilita al dólar.

El Yen japonés (JPY) cotiza a la baja contra la mayoría de las divisas el lunes, ya que el estado de ánimo general positivo del mercado tiende a favorecer a las divisas de mayor riesgo y no a las divisas refugio como el Yen.

La debilidad temporal del día está en línea con la tendencia a largo plazo. Desde 2021, el yen japonés -medido por el índice FXCM, que sigue el valor de la divisa frente a una cesta de pares- ha perdido más de un 33% de valor.

La debilidad se debió principalmente a la política del Banco de Japón (BoJ) de mantener las tasas de interés bajo cero en un momento en que la mayoría de los otros bancos centrales estaban subiendo sus tasas de interés para combatir la inflación. Como los inversores mundiales tienden a preferir aparcar su capital donde pueda manifestar los mayores rendimientos sin riesgo, otras divisas ganaron favor a expensas del Yen.

Más recientemente, con indicios de que muchos bancos centrales han alcanzado o están a punto de alcanzar sus tipos de interés máximos, el diferencial de tasas que tan perjudicial fue para el Yen en el pasado podría estar cerrándose por fin. Si el BOJ continúa normalizando su política y otros bancos centrales dejan de subir las tasas o incluso comienzan a recortarlas, el yen podría iniciar una recuperación.

Resumen diario de los mercados: El Yen retrocede mientras mejora el ánimo de los mercados

- El Yen se debilita al comienzo de la semana, ya que el ánimo de los mercados se torna positivo, favoreciendo a las divisas de mayor riesgo en lugar de los activos refugio.

- En su última reunión, el BOJ emitió señales contradictorias. Aunque el Consejo de Gobernadores dio un paso hacia la normalización de la política al relajar el tope artificial que había impuesto a los rendimientos de los Bonos del Estado japonés a 10 años (JGB) -esencialmente una forma de relajación cuantitativa-, el Gobernador del Banco de Japón, Kazuo Ueda, dejó claro que aún no había planes para subir los tipos de interés.

- De hecho, a pesar de haber eliminado el límite de rendimiento, el Yen cayó tras la reunión.

- Las ventas se debieron a las declaraciones del gobernador Ueda, que afirmó que la mayor parte de la inflación se debía a la subida de los precios de las materias primas y no al aumento de la demanda, lo que sugiere que el BOJ deberá seguir manteniendo una política monetaria acomodaticia.

- Además, según Reuters, el Banco de Japón intervino el 31 de octubre para defender el límite del 1.0% de los bonos del Tesoro, cuando los rendimientos casi lo alcanzaron, lo que sugiere que las acciones del banco no siguen a sus palabras y que la relajación de facto sigue vigente.

- Según el analista James Harte, de Tickmill Group, es poco probable que el BOJ suba las tasas a corto plazo.

- "Ueda señaló que la perspectiva de que las tasas negativas se revirtieran este año era muy baja", dijo Harte en una nota, informada por Barron's.

- El próximo dato clave que se publicará el lunes a las 22:30 será el de las ganancias laborales en efectivo de septiembre, que se prevé que aumenten un 1% interanual.

- Se espera que el gasto doméstico global del mismo mes, que se publicará a la misma hora, registre una variación interanual del -2.7%.

- Si ambos indicadores caen en línea con las estimaciones, es poco probable que el Yen gane mucha tracción, ya que sugerirá que el ciclo moderado de ganancias y gastos de los últimos años, que ha mantenido la política acomodaticia del BOJ, sigue vigente.

- El viernes, el yen avanzó contra el Dólar estadounidense (USD) luego de la publicación del informe de nóminas no agrícolas de octubre, que llevó a los operadores a deshacerse del Dólar.

- El informe mostró un debilitamiento de la mayoría de las métricas laborales en octubre, lo que sugiere que la Reserva Federal (Fed) podría haber terminado con el aumento de las tasas de interés.

Análisis Técnico del Yen japonés: El banderín bajista del USD/JPY podría revertir la tendencia alcista de corto plazo

El par USD/JPY -la cantidad de Yenes que compra un Dólar- subió el lunes en medio de un ánimo más optimista en los mercados.

Desde una perspectiva a corto plazo, la tendencia alcista del par está peligrosamente cerca de revertirse. Una ruptura por debajo del mínimo clave de 148.80 del 30 de octubre demostraría que los osos finalmente tienen la sartén por el mango, ya que es el último máximo más bajo importante de la tendencia alcista a corto plazo.

La recuperación del lunes en el gráfico de 4 horas se asemeja a un patrón de bandera bajista que pronto podría romper a la baja y desafiar esos mínimos.

-638348809047909134.png)

Dólar estadounidense frente al Yen japonés: gráfico de 4 horas

Además, hay otros signos de debilidad: el par ha roto limpiamente el canal alcista en el que se encontraba, y no ha respetado la línea divisoria inferior por segunda vez esta semana.

Ha atravesado las medias móviles simples (SMA) de 4 horas de 50 y 100, y está luchando con la de 200.

-638348809605072078.png)

Dólar estadounidense frente al Yen japonés: Gráfico Diario

En el gráfico diario, que refleja la tendencia a medio plazo, el par sigue en tendencia alcista. Esta sigue pareciendo sólida a excepción de la ruptura del canal. Los mínimos de 148.80 siguen siendo el nivel a vigilar. Si se mantiene intacto, la recuperación sigue siendo probable. Soporte adicional en la SMA de 50 días en 148.63.

El indicador de divergencia de convergencia de medias móviles (MACD) lleva algún tiempo mostrando una divergencia bajista. Sin embargo, esto no es suficiente por sí solo para sugerir que la tendencia alcista a medio plazo se ha invertido.

En última instancia, como dice el refrán, "la tendencia es tu amiga" y para el USD/JPY las tendencias a corto, medio y largo plazo siguen siendo alcistas, lo que sugiere que las probabilidades siguen favoreciendo más alzas con el tiempo.

Si se supera el nivel de 151.93 de octubre de 2022, que marcó un máximo de 32 años, la tendencia alcista volverá a confirmarse, y se espera que los siguientes objetivos se alcancen en los números redondos: 153.00, 154.00, 155.00, etc.

Preguntas frecuentes sobre el Banco de Japón

¿Qué es el Banco de Japón?

El Banco de Japón (BoJ) es el banco central japonés, que fija la política monetaria del país. Su mandato es emitir billetes y llevar a cabo el control monetario y de divisas para garantizar la estabilidad de precios, lo que significa un objetivo de inflación en torno al 2%.

¿Cuál ha sido la política del Banco de Japón?

El Banco de Japón se ha embarcado en una política monetaria ultralaxa desde 2013 con el fin de estimular la economía y alimentar la inflación en medio de un entorno de baja inflación. La política del banco se basa en el Quantitative and Qualitative Easing (QQE), o impresión de billetes para comprar activos como bonos del Estado o corporativos para proporcionar liquidez. En 2016, el banco redobló su estrategia y relajó aún más la política introduciendo primero tipos de interés negativos y controlando después directamente el rendimiento de sus bonos del Estado a 10 años.

¿Cómo influyen las decisiones del Banco de Japón en el yen japonés?

El estímulo masivo del Banco ha provocado la depreciación del Yen frente a sus principales pares. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente las tasas de interés para luchar contra niveles de inflación que se han mantenido durante décadas. La política del Banco de Japón de mantener bajas las tasas ha provocado un aumento del diferencial con otras divisas, arrastrando a la baja el valor del Yen.

¿Es probable que la política ultralaxa del Banco de Japón cambie pronto?

La debilidad del yen y el repunte de los precios mundiales de la energía han provocado un aumento de la inflación japonesa, que ha superado el objetivo del 2% fijado por el Banco de Japón. Aun así, el Banco considera que la consecución sostenible y estable del objetivo del 2% no está aún a la vista, por lo que parece poco probable un cambio repentino de la política actual.

El Banco de la Reserva de Australia (RBA) se reúne el martes. Los economistas de Commerzbank analizan las perspectivas del AUD antes de la decisión sobre la Tasa de interés.

AUD/USD a la baja: El RBA vuelve a decepcionar

Las expectativas de los mercados de otra subida de tasas no están del todo injustificadas. Si el RBA sube los tipos, sería una fuerte señal de línea dura y un signo de que el RBA sigue comprometido con la lucha contra la inflación. El Dólar australiano debería beneficiarse significativamente de ello.

Cabe señalar que el mercado ya preveía otra subida antes de la decisión de agosto, ya que los datos apuntaban en esa dirección. Al final, sin embargo, el RBA decepcionó, lo que sometió al Dólar australiano a una presión considerable. Si el RBA vuelve a decepcionar, es probable que apuntemos a niveles más bajos en el AUD/USD.

El GBP/USD está a punto de volver por encima de la media móvil de 200 días (DMA) de 1.2435. Los economistas de Société Générale analizan las perspectivas del par.

Consolidación y posible toma de beneficios no descartadas

La cobertura de posiciones cortas del viernes y el rebote por encima de 1.23 habrán reducido las apuestas bajistas.

Consolidación y posible recogida de beneficios no se descartan esta semana si el PIB británico decepciona el viernes. Sin embargo, esto puede servir de poco si los rendimientos en EE.UU. siguen siendo bajos y las acciones suben.

La DMA de 200 (1.2435) está ahora al alcance de la mano y su ruptura podría acelerar el retorno por encima de 1.25.

- El EUR/USD alcanza máximos de varias semanas cerca de 1.0760.

- Un avance adicional podría llevar a revisar la zona de 1.0770 a corto plazo.

El EUR/USD empuja con más fuerza y avanza hacia nuevos máximos de ocho semanas cerca de 1.0760 el lunes.

A corto plazo, el par podría seguir avanzando. En contra, hay un obstáculo menor en el máximo semanal de 1.0767 (12 de septiembre) antes de la más relevante SMA de 200 días en 1.0805.

Mientras tanto, por debajo de la SMA de 200 días, las perspectivas del par deberían seguir siendo negativas.

Gráfico diario del EUR/USD

El par USD/MXN ha sufrido una fuerte caída en los últimos días. Los economistas del MUFG Bank analizan las perspectivas del par.

El Peso también podría verse perjudicado si se intensifican los riesgos de recesión en EE.UU.

La reciente mejora de las condiciones de los mercados es favorable para un mayor rendimiento del carry trade.

El riesgo de perturbación de los mercados financieros por un nuevo ajuste al alza de los rendimientos estadounidenses ha disminuido a corto plazo. La actualización de las orientaciones de la Fed y la publicación del informe NFP de octubre, mucho más débil, deberían contribuir a evitar nuevas ventas masivas en los mercados de bonos estadounidenses. Los participantes del mercado deberían seguir confiando en que la Fed ya ha dado su última subida de tasas.

El riesgo es que el MXN también se vea afectado si se intensifican los riesgos de recesión en EE.UU.. No esperamos que esto ocurra a corto plazo, ya que la mayoría de los indicadores económicos de EE.UU. se han mantenido sólidos.

Un recorte inesperado de las tasas por parte de Banxico supone otro riesgo a la baja para el MXN en la próxima semana.

- El par AUD/USD cotiza lateralmente cerca de 0.6500 a la espera de la política del RBA.

- La demanda a corto plazo del Dólar estadounidense es escasa debido al estado de aversión al riesgo.

- Se espera una subida de tipos de interés de 25 puntos básicos por parte del RBA.

El par AUD/USD se mueve en un rango ajustado cerca de la barrera psicológica de 0.6500 en los primeros compases de la sesión neoyorquina. El par se mueve en lateral mientras los inversores esperan la decisión sobre las tasas de interés del Banco de la Reserva de Australia (RBA), que se anunciará el martes.

El S&P 500 abre con una nota ligeramente alcista en medio de un ambiente optimista en los mercados debido a la ausencia de una nueva escalada de las tensiones en el Medio Oriente. El Primer Ministro israelí, Benjamin Netanyahu, rechazó los llamamientos a un cese de hostilidades cuando se reunió el viernes con el Secretario de Estado estadounidense, Antony Blinken. Aparte de eso, las expectativas de que la Reserva Federal (Fed) haya terminado con la subida de tasas de interés se han disparado tras la suave demanda laboral.

Mientras tanto, el Índice del Dólar (DXY) descubre un soporte intermedio cerca de 105.00, pero la demanda a corto plazo es lenta debido al estado de aversión al riesgo y al aumento de las apuestas para que las tasas de interés se mantengan sin cambios en el rango de 5.25-5.50%. Según la herramienta Fedwatch de la CME, más del 90% de los operadores están a favor de que la Fed no modifique los tipos de interés en diciembre.

Esta semana, los inversores se centrarán en los comentarios de los responsables de la Fed sobre la orientación de los tipos de interés y las perspectivas de la inflación al consumo.

En el frente del Dólar australiano, una encuesta de Reuters mostró que los responsables políticos del RBA abogan por elevar su tasa de efectivo oficial (OCR) en 25 puntos básicos (pb) hasta el 4.35%. Esta podría ser la primera subida de la nueva gobernadora del RBA, Michele Bullock, que anteriormente dijo que el banco central no dudaría en subir más si la inflación sigue persistiendo.

- El DXY extiende el tramo a la baja hasta la zona por debajo de 105.00.

- El soporte inmediato surge cerca de 104.40.

El Índice del Dólar estadounidense (DXY) acelera sus pérdidas hasta nuevos mínimos de varias semanas cerca de 104.80 el lunes.

La continuación del impulso vendedor parece probable a muy corto plazo. Dicho esto, se espera que el próximo soporte se sitúe en el mínimo semanal de 104.42 (11 de septiembre), antes de la SMA temporal de 100 días en 103.98.

De momento, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.51, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

El par AUD/USD ha superado los 0.6500. Los economistas de Société Générale analizan las perspectivas del par.

¿Un nuevo amanecer o una nueva frustración para los alcistas del AUD?

Los economistas de SG coinciden con el consenso en una subida de 25 puntos básicos de la CRT hasta el 4.35%. Los cuatro grandes bancos australianos prevén una subida del RBA.

Es demasiado pronto para declarar un punto de inflexión en el ciclo de tipos en EE.UU., pero la especulación de que el próximo movimiento será un recorte de la Fed en 2024, en un momento en que el RBA está reanudando las subidas, da al AUD una oportunidad decente para montar otro intento de alejarse de los mínimos entre 0.62-0.63.

La correlación con el S&P, la divergencia de China y la gran base especulativa a corto plazo impulsan el optimismo para un rebote del AUD/USD a 0.67-0.68.

El par EUR/USD sube hasta 1.0750. Los economistas de Scotiabank analizan las perspectivas del par.

Las caídas menores seguirán estando bien soportadas

Las sólidas ganancias del Euro le permiten acercarse a 1.0766, el 38.2% de retroceso de la caída del par EUR/USD en el segundo semestre.

Las ganancias a corto plazo parecen un poco estiradas, pero el impulso alcista sugiere un margen limitado para correcciones contra tendencia del EUR en este momento.

Es probable que las caídas del EUR/USD hacia la zona media/superior de 1.06 sigan estando bien soportadas.

La resistencia es vista en 1.0805 (las DMA de 100 y 200 convergen allí) y 1.0863 (retroceso del 50%).

- El USD/MXN se recupera a máximos de dos días cerca de 17.60.

- El precio del Dólar extiende su descenso a mínimos de siete semanas en 105.84.

- La confianza del consumidor de México cae a 46 en octubre desde los 46.7 puntos de septiembre

El USD/MXN cayó el viernes a 17.28, su precio más bajo en seis semanas. Este lunes el par ha comenzando operando en un rango estrecho alrededor de 17.45, pero ha experimentado un fuerte repunte en la pre-apertura americana, llegando a 17.58, nuevo máximo de dos días.

El precio del Dólar continúa cediendo terreno tras el NFP

El Índice del Dólar (DXY) continúa debilitado tras la publicación de las Nóminas no Agrícolas de EE.UU. el viernes, ya que se situaron por debajo de lo previsto, lo que impulsa al mercado a creer que la Fed podría detener una nueva subida de tasas de interés antes de fin de año. El DXY ha caído este lunes a 104.84, nuevo mínimo desde el pasado 20 de septiembre, aunque al momento de escribir ha repuntado levemente y cotiza alrededor de 105.03, perdiendo un 0.03% en el día.

Sin datos relevantes hoy en la agenda de Estados Unidos, el foco ha estado en México, donde el Instituto de Estadística y Geografía (INEGI) ha publicado la confianza del consumidor de octubre. El indicador ha caído 0.7 puntos, situándose en 46, su nivel más bajo en los últimos cuatro meses.

Para lo que resta de semana, el foco estará en el discurso que Jerome Powell, presidente de la Fed, ofrecerá el próximo miércoles en un evento del Fondo Monetario Internacional (FMI) y en la decisión de tasas de interés de Banxico que tendrá lugar el jueves a las 19.00 GMT. Se espera que el banco central deje las tasas sin cambios en el 11.25% por quinta reunión consecutiva.

USD/MXN Niveles de precio

Con el precio del Dólar cotizando en estos instantes sobre 17.53 contra el Peso mexicano, ganando un 0.43% diario, la próxima resistencia al alza en caso de nuevas subidas aparece en la zona psicológica de 18.00. Más arriba, la barrera principal está alrededor de 18.15, donde está el máximo de la semana pasada registrado el 30 de octubre.

A la baja, un nuevo retroceso provocaría que el USD/MXN encontrara soporte en la región de 17.00/16.99, zona psicológica y mínimo de dos meses registrado el 20 de septiembre. Más abajo hay una importante zona de contención en 16.70/16.69, mínimos de agosto.

- El EUR/JPY avanza hacia nuevos máximos de 2023 cerca de 161.00.

- Inmediatamente al alza emerge el máximo de 2008 cerca de 170.00.

El EUR/JPY marca nuevos máximos anuales en niveles cercanos a 161.00, la cifra de principios de semana.

En el horizonte a corto plazo, el cruce podría seguir subiendo. Por el contrario, la superación del máximo de 2023 en 160.98 (6 de noviembre) debería enfrentarse al siguiente nivel de resistencia significativo, no antes del máximo de 2008 en 169.96 (23 de julio).

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 151.72.

Gráfico diario del EUR/JPY

Los economistas de Rabobank esperan que las dificultades económicas que afronta Alemania frenen el potencial alcista del par EUR/GBP.

Niveles por encima de 0.87 se consideran oportunidades de venta

Si bien la debilidad del PIB del Reino Unido en el tercer trimestre podría animar a los bajistas de la libra esterlina, en vista de los vientos en contra a los que se enfrenta la economía alemana, vemos posible que el par EUR/GBP regrese por debajo del nivel de 0.87 en las próximas semanas.

Consideramos que los niveles por encima de 0.87 son oportunidades de venta y esperamos que el EUR/GBP retroceda hacia la zona de 0.86 en las próximas semanas.

- El Dólar australiano gana terreno gracias a la caída del Dólar estadounidense.

- La inflación de Australia se redujo al 5.1% en septiembre desde el 5.7% anterior.

- Se espera que el RBA aumente las tasas de interés en 25 puntos básicos en su decisión política del martes.

El Dólar australiano (AUD) se mantiene fuerte el lunes, con el objetivo de señalar máximos de tres meses. El par AUD/USD sigue ganando terreno por cuarto día consecutivo, preparándose para la decisión del Banco de la Reserva de Australia (RBA) sobre las tasas de interés que se dará a conocer el martes.

El banco central de Australia anunciará su decisión política el martes. Las expectativas se inclinan hacia un aumento de 25 puntos básicos, un movimiento en línea con la inflación australiana tambaleándose en los bordes, proporcionando soporte al Dólar australiano (AUD). Por otra parte, el Shadow Board del RBA sugiere un aumento de la tasa de efectivo en noviembre. Asigna una probabilidad del 62% de aumentar la tasa de efectivo a un nivel superior al 4.10%.

El par AUD/USD experimenta una subida adicional debido a un mayor apetito por el riesgo. Este sentimiento se ve alimentado por la posibilidad de que la Reserva Federal de EE.UU. (Fed) haya completado el endurecimiento de su política monetaria, como indican los datos económicos de enfriamiento de Estados Unidos (EE.UU.).

El Índice del Dólar estadounidense (DXY) experimentó una importante caída de más del 1.0% en la sesión anterior. Este descenso se vio influido por la bajada de los rendimientos del Tesoro estadounidense, una reacción a las nóminas no agrícolas más débiles de lo esperado publicadas el viernes. Los decepcionantes datos de empleo contribuyeron a moderar el sentimiento hacia el dólar estadounidense (USD).

Resumen diario de los movimientos en los mercados: El Dólar australiano avanza gracias a la debilidad del Dólar y a la decisión del RBA

- La Inflación (interanual) de TD securities de Australia se redujo al 5.1% en septiembre desde el 5.7% anterior.

- Las ventas minoristas de Australia mejoraron hasta el 0.2% en el tercer trimestre desde el -0.6% anterior.

- La balanza comercial australiana (intermensual) descendió a 6.786 millones en septiembre, por debajo de las expectativas fijadas en 9.400 millones y de la cifra anterior de 10.161 millones.