- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

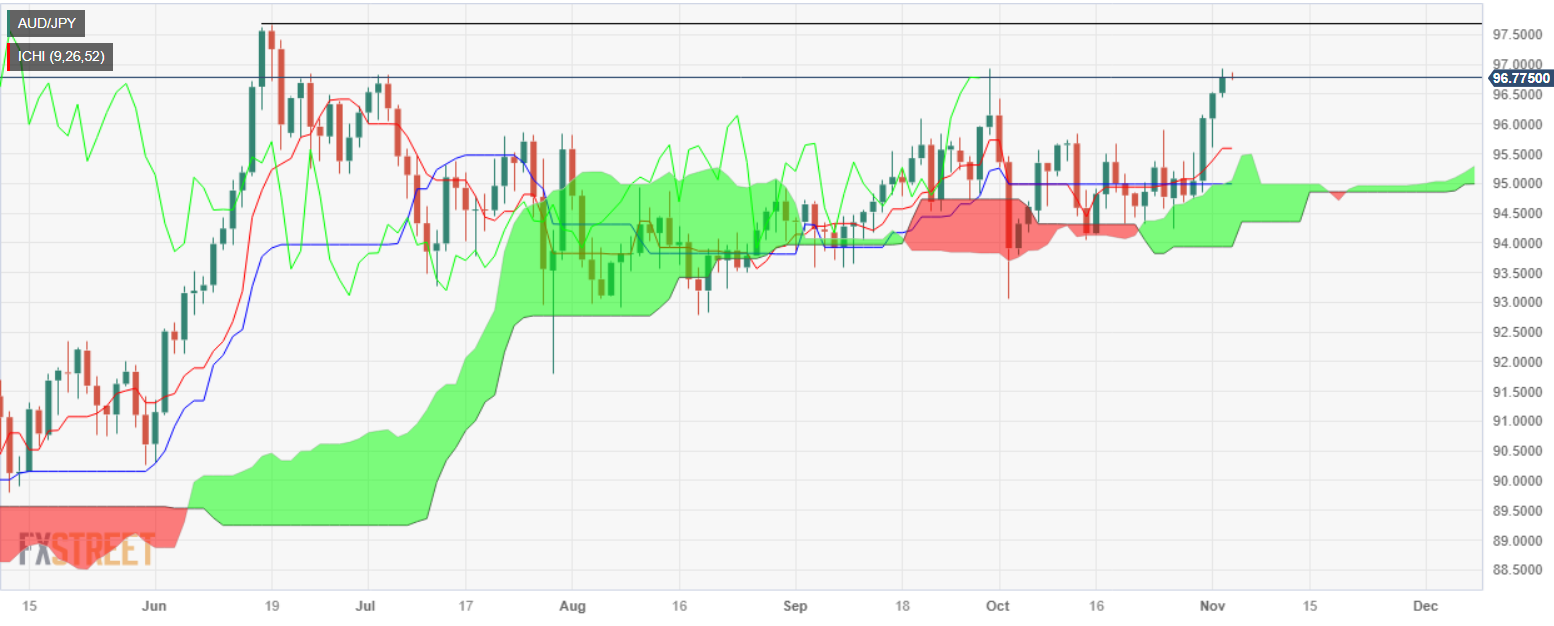

- El AUD/JPY reanuda la tendencia alcista, cotizando cerca de los máximos del jueves, con una recuperación del 2.29% desde el lunes.

- El objetivo de los compradores es desafiar el máximo anual de 97.67, con los primeros niveles de resistencia en 97.00 y el máximo del 20 de junio en 97.41.

- Si los vendedores empujan los precios hacia Tenkan-Sen en 95.58, el AUD/JPY podría volverse neutral, exponiendo la parte inferior de la Nube de Ichimoku en 94.33.

el AUD/JPY parece haber reanudado su tendencia alcista, aunque se mantiene por debajo del máximo del año hasta la fecha en 97.67. Aún así, operando en torno a los máximos del jueves, ya que los compradores entraron en el mercado. Sin embargo, al iniciarse la sesión asiática, el par cotiza en 96.74, casi plano.

Desde el lunes, el AUD/JPY ha repuntado un 2,29%, rompiendo en su camino hacia el norte, niveles de resistencia cruciales, situados en la figura de 96.00, y la zona psicológica de 96.50. No obstante, la recuperación se detuvo en el máximo del 29 de septiembre en 96.92. Hay que decir que si los compradores quisieran desafiar el máximo de los últimos años, primero tendrían que conquistar 97.00, seguido del máximo del 20 de junio en 97.41, que, una vez superado, dejaría al descubierto el mencionado máximo de los últimos años.

Por otro lado, el AUD/JPY podría volverse neutral si los vendedores empujan los precios hacia el Tenkan-Sen en 95.58, seguido por el Kijun-Sen en 94.97. Esto arrastraría los precios dentro del Ichan-Sen en 94.97. Precios dentro de la nube de Ichimoku (Kumo), exponiendo la parte inferior de este último en 94.33.

Gráfico de precios del AUD/JPY - Diario

AUD/JPY Nivel técnico clave

- El par AUD/USD ha retrocedido hasta el nivel de 0.6430, tras haber alcanzado un máximo de tres semanas.

- Es probable que se produzca una recogida de beneficios de cara a la sesión del viernes.

- El Dólar estadounidense ha bajado en general después de que los mercados mundiales se volvieran en contra tras la Fed.

El par AUD/USD experimentó una recuperación de dos días que vio al AUD subir casi un 1.9% frente al Dólar estadounidense (USD) después de que los mercados más amplios se deshicieran del Dólar tras un tono moderado de la Reserva Federal (Fed) el miércoles, que ha animado a los inversores a percibir el final del ciclo de subida de tasas de la Fed.

A pesar del apetito de riesgo del mercado en general, las esperanzas para el comienzo de un inminente ciclo de recorte de tasas de la Fed pueden resultar un poco prematuras; los mercados monetarios están actualmente valorando el primer recorte de tasas de la Fed que tendrá lugar en algún momento en la segunda mitad de 2024.

El viernes se publicarán las Nóminas No Agrícolas estadounidenses (NFP) para cerrar la semana, pero las ventas minoristas australianas del tercer trimestre se publicarán a primera hora de la sesión asiática. Las ventas minoristas australianas cayeron por última vez un -0.5%, y el movimiento alcista a corto plazo necesitará un buen rebote en la cifra principal para mantener la tendencia alcista de la semana.

Para cerrar la sesión del viernes, los inversores estarán atentos a las cifras de empleo y crecimiento salarial de Estados Unidos. Los mercados esperan que el ritmo de crecimiento del empleo en EE.UU. se reduzca a 180.000 en octubre, por debajo de los 336.000 de septiembre.

Se espera que las ganancias medias por Hora de EE.UU. muestren una aceleración intermensual, con la cifra anualizada pronosticando un leve descenso.

Se prevé que el crecimiento salarial intermensual de octubre aumente del 0.2% al 0.3%, mientras que se espera que los salarios anuales de octubre bajen del 4.2% al 4.0%.

AUD/USD Perspectivas técnicas

El Dólar australiano ha superado la media móvil simple (SMA) de 50 días, que actualmente se encuentra al sur de la zona de 0.6400, y el retroceso intradía desde el máximo de hoy podría provocar un rechazo a corto plazo del nivel de 0.6450.

Un movimiento alcista sostenido necesitará reunir suficiente impulso para romper por encima de la zona de 0.6600, con la SMA de 200 días girando a la baja en 0.6625 justo por encima.

Por la parte baja, un retorno al nivel de 0.6300 hará que el AUD/USD vuelva a desafiar las ofertas mínimas de 2023.

Gráfico Diario AUD/USD

Niveles técnicos del AUD/USD

- El par EUR/JPY sube en la sesión norteamericana, ganando un 0.22% y cotizando en 159.86.

- Los compradores apuntan a un cierre diario por encima del último máximo del ciclo en 159.91 para abrir la puerta a nuevas subidas.

- Si el par EUR/JPY registra un cierre diario por debajo de 159.91, la reversión potencial podría ver el primer soporte en Tenkan-Sen en 159.27.

El EUR/JPY sube a última hora de la sesión norteamericana, con el cruce recuperándose de una caída de 78 puntos el miércoles, cortesía del impulso de aversión al riesgo. El jueves, la historia es diferente, ya que el par gana un 0.22% y se comercia en 159.86 tras rebotar desde un mínimo diario de 159.06.

Tras alcanzar un nuevo máximo en lo que va de año, la tendencia alcista del EUR/JPY se mantiene intacta, aunque a punto de revertirse, ya que los compradores deben lograr un cierre diario por encima del último máximo del ciclo observado en 159.91, que, una vez superado, podría abrir la puerta a nuevas subidas. A continuación se situaría la señal de 160.00, seguida del máximo del 1 de noviembre en 160.43, antes de desafiar el máximo anual actual en 160.84. Una ruptura de este último nivel expondría a los compradores a una caída. La superación de esta última señal dejaría al descubierto el nivel 161.00.

Por otro lado, si el par EUR/JPY cierra por debajo de 159.91, se abriría la puerta a una reversión. El primer soporte se situaría en el Tenkan-Sen en 159.27 antes de que el par caiga a 159.00. El siguiente soporte sería el nivel Senkou Span A en 158.43 antes de que el par se dirija a la señal de 158.00.

Acción del precio del EUR/JPY - Gráfico diario

Niveles técnicos del EUR/JPY

- El EUR/USD sube el jueves, pero lucha por las ganancias.

- El apetito de riesgo resurge el riesgo de nuevo en las tarjetas como los inversores celebran el final de la subida de tipos de la Fed.

- El viernes se publicarán las NFP estadounidenses para cerrar la semana.

El par EUR/USD subió el jueves, al tiempo que los mercados continuaban subiendo, impulsados por la postura moderada de la Reserva Federal (Fed) el miércoles, que hizo que los inversores acudieran en masa a los activos de riesgo para celebrar la percepción (quizás prematura) del fin del ciclo de subidas de tasas de la Fed.

A pesar del tono moderado de la Fed el miércoles, las ansias de recortes de tasas podrían ser efímeras. Los mercados monetarios esperan actualmente el inicio de un ciclo de recorte de tasas por parte de la Fed a partir de la segunda mitad de 2024, pero para eso aún falta mucho.

Las cifras de la tasa de desempleo europea se publicarán a primera hora de la sesión del viernes, pero en general los mercados estarán totalmente centrados en las Nóminas No Agrícolas (NFP) de octubre de EE.UU., que se publicarán mañana en la sesión de comercio estadounidense.

Los inversores, deseosos de que se inicie un ciclo de recortes de tasas, prevén un descenso del crecimiento de la creación de empleo en EE.UU., que se situará en 180.000 puestos frente a los 336.000 del mes anterior.

Si las cifras de las NFP no coinciden, el Dólar podría recortar pérdidas, ya que los inversores volverían a refugiarse en activos seguros, mientras que si los datos de empleo estadounidenses son mejores, los operadores podrían echar un jarro de agua fría al ajuste de las previsiones de tasas de interés.

Perspectivas técnicas del EUR/USD

A pesar de la recuperación del jueves, el par EUR/USD continúa operando cerca de territorio conocido en las velas diarias, probando la resistencia técnica al alza de la media móvil simple (SMA) de 50 días.

El par retrocedió desde la zona de 1.0650 a mediados del jueves, al comienzo de la sesión americana, y los alcistas del euro parecen dispuestos a atrincherarse y encontrar un punto de rebote desde el mínimo del día cerca de 1.0566.

Gráfico Diario EUR/USD

Niveles técnicos del EUR/USD

Es el día de las NFP. Durante la sesión asiática, Australia informará de las ventas minoristas del tercer trimestre. También se publicará el PMI de servicios Caixin de China. Más tarde, Eurostat informará sobre la tasa de desempleo. Estados Unidos y Canadá publicarán sus informes de empleo.

Esto es lo que debe saber el viernes 3 de noviembre:

El jueves, el Dólar estadounidense perdió terreno, extendiendo la debilidad que comenzó después de la conferencia de prensa del presidente de la Reserva Federal, Jerome Powell, el miércoles. El descenso ha sido gradual y se detuvo el jueves, cuando muchos pares de divisas se acercaron a niveles críticos.

Losdatos económicos de Estados Unidos publicados el jueves mostraron que las solicitudes iniciales de subsidio por desempleo subieron al nivel más alto en siete semanas, mientras que las solicitudes de continuación alcanzaron el nivel más alto desde abril. En otro informe, el coste laboral unitario durante el tercer trimestre cayó un 0.8%, en contra de las expectativas de un modesto aumento. Estas cifras no sirvieron de soporte al Dólar, aunque se estabilizó durante la sesión americana.

El viernes, el informe crítico será el informe oficial de empleo estadounidense. Se espera que las nóminas no agrícolas muestren un aumento de 180.000 puestos de trabajo, y que la tasa de desempleo se mantenga en el 3.8%. Más tarde, se publicará el PMI de servicios ISM.

El Índice del Dólar alcanzó un mínimo semanal, pero luego recortó sus pérdidas y terminó la jornada por encima de 106.00. Mantiene un sesgo bajista, aunque el impulso negativo se suavizó. El rendimiento del Tesoro a 10 años cerró en el 4.66%, el nivel más bajo desde el 13 de octubre.

El par EUR/USD subió y cerró por encima de 1.0600, pero una vez más, la subida se vio limitada por la media móvil simple (SMA) de 55 días cerca de 1.0665. El sesgo a corto plazo es alcista, pero falta convicción.

El Banco de Inglaterra (BoE) mantuvo su tasa sin cambios en el 5.25%, con una votación de 6-3. La Libra se apreció inicialmente debido a una revisión al alza de las previsiones de inflación, pero luego retrocedió. El par EUR/GBP alcanzó máximos mensuales, pero luego retrocedió hasta 0,8700, borrando sus ganancias. El par GBP/USD registró su cierre más alto en más de una semana por encima de 1.2200.

La mejora del sentimiento de riesgo, la subida de los precios del petróleo crudo y la debilidad del Dólar hicieron caer con fuerza al USD/CAD . El par cayó de 1.3850 a 1.3745, experimentando su peor día en meses. Por su parte, el Dólar canadiense obtuvo mejores resultados. El viernes, Canadá informará sobre el empleo, y se espera un cambio neto positivo en el empleo de 22.500 personas.

Los analistas de TD Securities opinan sobre el empleo en Canadá:

Esperamos que el crecimiento del empleo se ralentice hasta 25.000 puestos en octubre, ligeramente por debajo de la tendencia de 6 millones y en línea con el consenso del mercado, ya que la tasa de desempleo sube hasta el 5.6% y el crecimiento salarial desciende hasta el 5.2% interanual. Esto daría al Banco de Canadá alguna prueba adicional de que las tasas más altas están trabajando para reequilibrar la economía, pero no será suficiente para cambiar su evaluación más amplia de las condiciones del mercado de trabajo o el equilibrio de los riesgos de cara al futuro.

El par AUD/USD registró el cierre diario más alto en meses por encima de 0.6400, pero terminó lejos del máximo diario que alcanzó en 0.6455. El par mantiene una tendencia alcista.

El Oro se movió lateralmente a lo largo del día, rondando el nivel 1.985$, mientras que la Plata cayó hasta 22.70$, borrando las ganancias del miércoles.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par USD/NOK pasó de mínimos en torno a 11.108 a 11.150, registrando ligeras pérdidas.

- La debilidad del USD ha impulsado al par a la baja.

- Además de la Fed, el Norges Bank mantuvo estables las tasas y mostró una actitud moderada.

- Todas las miradas están puestas ahora en las Nóminas No Agrícolas de EE.UU. del viernes.

En la sesión del jueves, el USD/NOK se deshizo de parte de sus pérdidas diarias después de que el Banco de Noruega decidiera mantener estables las tasas, saltando de 11.108 a 11.150, manteniendo aún las pérdidas diarias. Por otra parte, el Dólar se está comportando mal debido al tono moderado de la Reserva Federal (Fed) en la decisión del miércoles y a un entorno de mercado positivo.

Jerome Powell sugirió que la Reserva Federal ha cubierto un terreno importante, insinuando que el ciclo de subidas de tasas está a punto de terminar. También indicó que las decisiones futuras implicarán considerar unas condiciones financieras más restrictivas y el impacto global de los efectos acumulados de la política monetaria. Esto provocó un aumento de los flujos de apetito de riesgo y un debilitamiento del dólar, ya que los mercados confían en que las tasas de interés ya han tocado techo.

Antes del informe de nóminas no agrícolas del viernes, el Departamento de Trabajo de EE.UU. informó que las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 28 de octubre superaron las expectativas en 217.000, por encima del consenso de 210.000 y por encima de las 212.000 anteriores. Mercados pronostican para el informe de empleo del viernes una desaceleración en el crecimiento del empleo a 118.000, por debajo de la cifra revisada de septiembre de 336.000. Se espera que las ganancias medias por hora disminuyan ligeramente, y que el desempleo se mantenga en el 3.8%.

Por su parte, el Norges Bank mantuvo las tasas en el 4.25%, como se esperaba. El comunicado señalaba que el banco está considerando otra subida en diciembre, pero el tono era más confiado, asegurando que la inflación se está desacelerando. Por el momento, los mercados de swaps descuentan un 40% de posibilidades de una subida de 25 puntos básicos en la reunión de diciembre, y mientras esas apuestas se mantengan altas, la caída de la corona noruega es limitada.

Niveles USD/NOK a vigilar

Observando el gráfico diario, se aprecian signos de agotamiento alcista para el USD/NOK. El índice de fuerza relativa (RSI), que se encuentra en territorio positivo, sugiere un posible equilibrio en el mercado con una presión de compra y venta equilibrada, mientras que la convergencia de medias móviles (MACD) muestra barras verdes estancadas.

Sin embargo, el par se mantiene por encima de las medias móviles simples (SMA) de 20,100 y 200 días, lo que implica que los alcistas conservan el control a mayor escala.

Niveles de soporte: 11.140, 11.083, 11.027 (SMA de 20 días),

Niveles de resistencia: 11,200, 11.235, 11.276.

- El GBP/USD continúa la tendencia positiva, borrando las pérdidas del miércoles tras la decisión de la Reserva Federal.

- El Banco de Inglaterra vota 6-3 a favor de mantener las tasas sin cambios en el 5.25%, apoyando la recuperación de la GBP/USD hacia 1.2222.

- Los operadores esperan el informe de nóminas no agrícolas de EE.UU. del viernes, con un impacto potencial en la recuperación actual de la GBP/USD.

El par GBP/USD sigue cotizando en territorio positivo tras recortar las pérdidas del miércoles debido a que la Reserva Federal de EE. UU. mantuvo las tasas sin cambios, pero los especuladores no esperan un mayor endurecimiento por parte de Jerome Powell y compañía. Paralelamente, el Banco de Inglaterra (BoE) hizo lo propio y mantuvo las tasas en su nivel más alto en 15 años, lo que mantuvo al par GBP/USD en torno a 1.2200, ganando casi un 0.40%.

GBP/USD en territorio positivo mientras la Reserva Federal mantiene los valores sin cambios y el Banco de Inglaterra mantiene las tasas en máximos de 15 años

El miércoles, la Reserva Federal mantuvo la tasa de los fondos federales en el intervalo del 5.25%-5.50% por segunda reunión consecutiva, después de que los funcionarios comentaran que el banco central estadounidense podría ser paciente. Los responsables de la Fed reconocieron que el mercado laboral sigue tenso, con un crecimiento por encima de la tendencia y una inflación elevada. No obstante, su decisión fue percibida como moderada; a medida que crecen las especulaciones, la Fed ha dejado de subir las tasas.

En el Reino Unido, el Banco de Inglaterra votó 6-3 a favor de mantener las tasas sin cambios en el 5.25%, patrocinando una Recuperación en el GBP/USD hacia 1.2222, pero se ha moderado ya que el par cayó 20 pips hacia 1.22. En su declaración de política monetaria, el BoE mencionó que las tasas seguirían siendo restrictivas durante un largo período. En su rueda de prensa, el gobernador del BoE, Andrew Bailey, comentó que la inflación es demasiado alta, que podrían ser necesarias nuevas subidas de tipos y descartó las bajadas de tipos.

Por lo demás, en cuanto a los datos, los pedidos de fábrica en Estados Unidos (EE.UU.) subieron sorprendentemente un 2.8%, frente al 1% de agosto y a las expectativas de una subida del 2.4%. En cuanto al mercado laboral, las solicitudes de subsidio por desempleo subieron por encima de las estimaciones y de la lectura anterior, lo que sugiere que, aunque sigue caliente, el mercado laboral empieza a enfriarse.

Ante este trasfondo, los operadores del GBP/USD se centrarán en el informe de Nóminas no Agrícolas de EE.UU. del viernes. Si las cifras muestran que el mercado laboral se mantiene caliente, los compradores de GBP estarían en una posición difícil debido a la magnitud de la recuperación de la mayor desde el miércoles. El par subió más de 120 puntos desde los mínimos del miércoles hasta las tasas de cambio actuales.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario muestra la tendencia bajista intacta en medio de la formación de un triángulo descendente. Para que los compradores de GBP/USD cambien el sesgo a neutral, deben superar la parte superior del triángulo en torno a 1.2225/1.2230, seguido de ta ruptura de los niveles clave de resistencia. La siguiente resistencia sería el máximo del 24 de octubre en 1.2288 antes de poner a prueba la media móvil de 50 días (DMA) en 1.2308. Por el contrario, si los vendedores recuperan el control, deberán arrastrar los precios hacia la base del triángulo en 1.2100. Una vez superado, el siguiente soporte se sitúa en 1.2037, el mínimo del 4 de octubre.

- El par EUR/GBP está retrocediendo hacia 0.8700 a medida que se rechazan las ganancias del jueves.

- El euro alcanzó un máximo de 0.8736 antes de volver a caer.

- El Banco de Inglaterra no modificó las tasas, pero la tendencia de línea dura volvió a impulsar a la Libra esterlina.

El par EUR/GBP vuelve a caer hacia la zona de 0.8700, después de haber subido con fuerza en los gráficos en vísperas de la reunión del jueves del Banco de Inglaterra, en la que se mantuvieron los tipos de interés, aunque con una tendencia alcista. La Libra esterlina (GBP) experimentó una ruptura tardía y una recuperación tras el banco central del Reino Unido, recortando algunas de las ganancias del día para el Euro (EUR).

El gobernador del Banco de Inglaterra, Andrew Bailey, pronunció unas palabras al anunciar el mantenimiento de los tipos de interés, señalando que el Reino Unido aún tiene un largo camino por recorrer en la lucha contra la inflación, y la necesidad de un equilibrio en la restricción de la política monetaria.

La presentación de las tasas por parte del Banco de Inglaterra pone fin a una semana de datos de gran repercusión tanto en la UE como en el Reino Unido.

EUR/GBP Perspectivas técnicas

La ruptura a la baja del EUR/GBP ha devuelto al par a la media móvil simple (SMA) de 200 horas, mientras que los precios vuelven a la mediana a corto plazo, retrocediendo desde el máximo del día de 0.8736.

A pesar del rebote tardío de la Libra esterlina, el par se mantiene bastante bien negociado en el día, un 0.3% por encima de las ofertas de apertura del jueves cerca de 0.8690.

Velas diarias siguen traqueteando a lo largo del asa clave de 0.8700, con la SMA de 200 días cerca de la zona manteniendo los precios a lo largo del rango medio.

El par se mantiene cerca de la parte superior de los máximos de seis años después de levantar de las ofertas más bajas del año cerca de 0.8500 de vuelta en agosto, y una continuación alcista verá el par listo para una carrera a largo plazo hacia los máximos tempranos de 2023 cerca de 0.8860.

Gráfico Diario EUR/GBP

Niveles técnicos del EUR/GBP

- El Dólar canadiense está experimentando un rebote junto con el sentimiento de los mercados.

- El viernes se publicarán las cifras de desempleo y salarios en Canadá, junto con las NFP estadounidenses.

- Los precios del petróleo crudo moderados, limitando las ganancias del CAD.

El Dólar canadiense (CAD) está experimentando un rebote a medida que el sentimiento de los mercados en general se recupera el jueves, presionando a la baja al Dólar estadounidense (USD) y dando a las divisas de mayor riesgo un respiro muy necesario.

El viernes se publicarán los datos de desempleo y salario medio por hora de Canadá, que probablemente se vean eclipsados por la publicación de las Nóminas no Agrícolas de EE.UU. (NFP).

Resumen diario de los movimientos en los mercados: El Dólar canadiense se afianza y los mercados hacen caer al Dólar estadounidense

- La recuperación del apetito por el riesgo en los mercados hace que la renta variable y los activos de riesgo vuelvan a subir, mientras que el dólar y los rendimientos del Tesoro retroceden.

- La tasa de la Fed se mantiene y la declaración del miércoles señala el final del ciclo de subida de tasas a los mercados posiblemente demasiado entusiasmados.

- La recuperación del jueves da paso a las NFP estadounidenses del viernes, con los datos de desempleo y salarios de Canadá enterrados en el calendario.

- Se espera que el crecimiento salarial canadiense disminuya y que la variación neta del empleo baje de 63.800 a 22.500 en octubre.

- La tasa de desempleo en Canadá, del 5.5% al 5.6%.

- Las ventas de viviendas canadienses disminuyen en general, y la actividad de ventas en los puntos clave cae a niveles sólo vistos en las dos últimas recesiones.

- Las NFP de EE.UU. dominarán las reacciones de los mercados, el aumento del empleo en octubre se reducirá de 336.000 a 180.000 puestos.

- El petróleo crudo WTI cayó por debajo de 82.00$ por barril, limitando las ganancias del CAD dependiente del petróleo.

Análisis Técnico: El Dólar canadiense sigue al resto del mercado al alza frente al Dólar estadounidense, USD/CAD regresa por debajo de 1.3800

El par USD/CAD regresó por debajo de la zona de 1.3800, mientras que el Dólar canadiense (CAD) sigue el sentimiento del mercado al alza frente al Dólar estadounidense (USD).

Ayer, el CAD registró mínimos de doce meses atrás contra el dólar, lo que llevó al par USD/CAD a situarse en 1.3899. El jueves, un retroceso de alivio llevó al par a mínimos de 1.3841.

Ahora el par USD/CAD cotiza en 1.3750, con una caída del 0.75% en el día, mientras que el CAD repunta contra el Dólar.

El soporte técnico a corto plazo se encuentra en la media móvil simple (SMA) de 50 días, en 1.3625, mientras que un movimiento a la baja a más largo plazo tiene su suelo en la SMA de 200 días, que actualmente se encuentra en 1.3500.

Una ruptura de los máximos de ayer daría lugar a nuevos máximos históricos para el USD/CAD, con el camino despejado para alcanzar las máximas ofertas de 2022 cerca de 1.3980 establecidas en octubre del año pasado.

Gráfico Diario USD/CAD

Preguntas frecuentes sobre las tasas de interés

¿Qué son las tasas de interés?

Las entidades financieras cobran tasas de interés por los préstamos que conceden a los prestatarios y por los intereses que pagan a los ahorradores y depositantes. En ellos influyen las tasas básicas de préstamo, que fijan los bancos centrales en respuesta a los cambios de la economía. Los Bancos centrales suelen tener el mandato de garantizar la estabilidad de precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar las tasas básicas de préstamo, con vistas a estimular el crédito e impulsar la economía. Si la inflación sube sustancialmente por encima del 2%, el banco central suele subir los tipos de interés para intentar reducirla.

¿Cómo influyen las tasas de interés en las divisas?

Unas tasas de interés más altas suelen ayudar a fortalecer la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen las tasas de interés en el precio del Oro?

En general, los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de tener Oro en lugar de invertir en un activo que devenga intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el oro se cotiza en dólares, el precio del Oro baja.

¿Qué es la tasa de los Fondos Federales?

La tasa de los fondos de la Fed es la tasa a un día a la que los bancos estadounidenses se prestan entre sí. Se trata de la tasa principal que suele citar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en ese caso 5.00%) es la cifra cotizada.

Las expectativas del mercado sobre la futura tasa de los fondos de la Fed son seguidas por la herramienta FedWatch de CME, que determina el comportamiento de muchos mercados financieros en previsión de las futuras decisiones de política monetaria de la Reserva Federal.

- El NZD/USD avanza con firmeza ante la mejora del apetito por el riesgo y las especulaciones sobre una pausa en la subida de tipos de la Fed.

- Los participantes del mercado ignoran en su mayoría los comentarios de línea dura del presidente de la Fed, Jerome Powell, y esperan un recorte de tasas para junio de 2024.

- Las próximas Nóminas no Agrícolas de EE.UU. y los datos inflacionistas podrían reavivar los debates sobre la necesidad de un mayor endurecimiento.

El par NZD/USD avanza con firmeza el jueves debido a la mejora del apetito de riesgo auspiciada por las especulaciones de que la Reserva Federal de EE.UU. (Fed) ha terminado de subir los tipos de interés. Por lo tanto, una caída en los rendimientos de los bonos del Tesoro de EE.UU. debilitó al Dólar estadounidense (USD), un viento de cola para el par. En el momento de escribir estas líneas, el par NZD/USD opera en 0.5883, ganando más de un 0.60%.

El par NZD/USD gana más de un 0.60% y cotiza en 0.5883 en un contexto de debilidad del Dólar estadounidense

A pesar de que la Fed mantuvo las tasas sin cambios en el rango de 5.25%-5.50%, su presidente Jerome Powell hizo algunos comentarios de línea dura que los participantes del mercado ignoraron en su mayoría. En este sentido, los operadores de futuros de tasas de interés esperan el primer recorte de tasas de la Fed para junio de 2024, con probabilidades de 0.6780, según la herramienta FedWatch de CME.

Esto podría considerarse prematuro, ya que mañana se publicarán nuevos datos, como las Nóminas no Agrícolas de octubre. Se espera que la economía estadounidense añada 180.000 puestos de trabajo y que la tasa de desempleo se mantenga en el 3.8%. Esto, junto con el sentimiento de los consumidores del 10 de noviembre y los datos inflacionistas del lado de los consumidores y los productores de la semana del 13 de noviembre, podrían resultar más calientes de lo esperado y reavivar los debates sobre la necesidad de un mayor endurecimiento.

Mientras tanto, el jueves se publicaron las peticiones iniciales de subsidio por desempleo, que subieron por encima de las estimaciones y de la semana anterior del 28 de octubre revelada hoy, con unas peticiones de 217.000, superando las 210.000 previstas y las 212.000 del 21 de octubre. Por otro lado, los pedidos de fábrica se situaron por encima de los de agosto y de las previsiones de los analistas, ya que la economía estadounidense sigue mostrando resistencia y sigue creciendo por encima de la tendencia.

Mientras tanto, el Kiwi disfrutó de una recuperación, auspiciada por el apetito por el riesgo, la caída de los rendimientos de los bonos del Tesoro de EE.UU. y un Dólar más débil, tras la decisión de la Fed. El rendimiento de los bonos estadounidenses a 10 años, que ha caído cerca de 20 puntos básicos desde el miércoles, se sitúa en el 4.682%, mientras que el Índice del Dólar pierde un 0.38% y se hunde hasta 106.26.

Niveles técnicos del NZD/USD

- El Índice del Dólar estadounidense (DXY) bajó a 106.20, bajando un 0.40%.

- El rendimiento de los bonos del Estado estadounidense está bajando, mientras que los índices de Wall St están subiendo.

- La atención se centra en el informe de Nóminas no Agrícolas de octubre del viernes.

El Dólar cayó el jueves y el Índice del Dólar estadounidense (DXY) retrocedió hasta 106.20, impulsado por las apuestas moderadas de la Reserva Federal (Fed) y la caída de los rendimientos de los bonos estadounidenses tras la decisión del miércoles y el tono del presidente Powell. Todas las miradas están puestas ahora en el informe de Nóminas no Agrícolas (NFP) de octubre del viernes, que podría marcar el tono del Dólar a corto plazo y ampliar sus pérdidas.

La Reserva Federal (Fed) y su presidente , Jerome Powell, se felicitaron por los últimos datos, que muestran que la economía estadounidense sigue siendo fuerte, y señalaron que el ritmo de creación de empleo y la inflación se están desacelerando. Además, Powell dio a entender que la entidad ha endurecido significativamente su política monetaria y que en las próximas decisiones tendrá en cuenta el endurecimiento de las condiciones financieras y los efectos acumulativos de la política monetaria.

Resumen diario de los movimientos en los mercados: El Dólar cae por las apuestas moderadas de la Fed y la debilidad del mercado laboral

- El Índice del Dólar estadounidense (DXY) se desplomó por debajo de la SMA de 20 días, hacia 106,20, con una caída del 0.40%.

- Antes de las NFP de octubre del viernes, en EE.UU. se informaron datos débiles del mercado laboral.

- Los costes laborales unitarios del tercer trimestre descendieron un 0.8% intertrimestral, mientras que los mercados esperaban una expansión del 0.7%.

- Además, el Departamento de Trabajo de EE.UU. reveló que las solicitudes iniciales de subsidio por desempleo de la semana que finalizó el 28 de octubre fueron más elevadas de lo esperado. Las solicitudes de subsidio de desempleo se situaron en 217.000, por encima del consenso de 210.000 y un aumento en relación con su última lectura de 212.000.

- Por otra parte, los rendimientos del Tesoro estadounidense caen con fuerza. El rendimiento de los bonos a 2 años cayó al 4.98%, mientras que las tasas a más largo plazo, 5 y 10 años, retrocedieron hacia el 4,63% y el 4.67%, lo que dificulta que el dólar estadounidense encuentre demanda.

- Según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre siguen siendo bajas, en torno al 20%, lo que añade más presión al Dólar.

Análisis Técnico: Los alcistas del Índice del Dólar ceden y pierden la SMA de 20 días

El análisis técnico del gráfico diario sugiere una postura neutral a bajista para el Índice del Dólar estadounidense (DXY), mientras los osos se esfuerzan por recuperarse y ejercer su presencia. El índice de fuerza relativa (RSI) apunta hacia el sur por debajo de su línea media, mientras que el histograma de convergencia de medias móviles (MACD) muestra barras rojas crecientes. Además, el índice se encuentra por debajo de la media móvil simple (SMA) de 20 días, lo que podría allanar el camino para nuevos movimientos bajistas a corto plazo.

Dicho esto, el DXY se mantiene por encima de las SMA de 100 y 200 días, lo que apunta a la fortaleza de los alcistas en un contexto más amplio.

Soportes: 106.00, 105.70, 105.50

Resistencias: 106.30 (SMA de 20 días), 106.50,106.90.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América y la moneda "de facto" de un gran número de países en los que circula junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, es decir, una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del Dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

- El Peso mexicano amplía su recuperación frente al Dólar, y el par USD/MXN cae por debajo de la SMA de 200 días.

- La Reserva Federal mantiene estables las tasas, y los comentarios del presidente Jerome Powell se perciben como un indicio del fin del ciclo de subida de tasas.

- Los operadores del mercado monetario estiman que la Fed recortará los tipos por primera vez en junio de 2024, lo que supone un lastre para el USD/MXN.

El Peso Mexicano (MXN) extiende su recuperación frente al Dólar Estadounidense (USD), con el USD/MXN cayendo por debajo de la importante media móvil simple (SMA) técnica de 200 días, mientras los participantes del mercado especulan que la Reserva Federal de los Estados Unidos (Fed) ha terminado de subir las tasas después de la decisión del miércoles. La caída de los rendimientos de los bonos del Tesoro en Estados Unidos (EE.UU.) frena el apetito por el Dólar estadounidense (USD). El par USD/MXN cotiza por debajo de 17,60, registrando pérdidas cercanas al 1% en el día.

El miércoles, la Reserva Federal mantuvo estable el rango objetivo para la tasa de fondos federales en 5.25%-5.50% sin cambiar el tono de la declaración de política monetaria. Después de eso, el presidente de la Fed , Jerome Powell, golpeó a los mercados con algunos comentarios de línea dura, aunque añadió que "hemos llegado muy lejos con este ciclo de subida de tasas y estamos cerca del final del ciclo".

En cuanto a esto último, los operadores del mercado monetario están valorando que la Fed ha terminado de subir los tipos, con unas probabilidades en diciembre de mantener los tipos en el 80%, ya que los operadores esperan el primer recorte de tipos en junio de 2024. Las probabilidades de un recorte de 25 puntos básicos se sitúan en el 67.80%.

Los datos del jueves revelaron que la decisión de la Reserva Federal de hacer una pausa estaba justificada, ya que las solicitudes de subsidio de desempleo de la última semana superaron las estimaciones y los datos de la semana anterior, ampliando la tendencia alcista a seis semanas consecutivas, mientras que los costes laborales unitarios disminuyeron inesperadamente en el tercer trimestre. Por otro lado, los pedidos de fábrica se dispararon por encima de los de agosto y de las previsiones de los analistas, ya que la economía estadounidense sigue mostrando resistencia y sigue creciendo por encima de la tendencia.

No obstante, los participantes del mercado se centrarán en el informe de Nóminas no Agrícolas de EE.UU. de octubre, que se espera que muestre que la economía añadió sólo 180.000 puestos de trabajo con una tasa de desempleo prevista del 3.8%. Debido a la extensión de las pérdidas del Dólar, un informe mejor de lo esperado podría sacudir el barco bruscamente y coger desprevenidos a los operadores.

En el frente mexicano, la agenda económica contó con la publicación de las Reservas de divisas. El Banco de México - también conocido como Banxico - informó que "las reservas en México disminuyeron a 209.626 USD Millones en septiembre de 210.385 USD Millones en agosto de 2023".

Movimientos diarios: El Peso mexicano sube con fuerza tras la postura moderada de la Fed

- Las solicitudes iniciales de subsidio por desempleo en Estados Unidos para la semana que finalizó el 28 de octubre aumentaron en 217.000, superando las estimaciones y las cifras de la semana anterior de 210.000 y 212.000, respectivamente.

- Los pedidos de fábrica de septiembre crecieron sorprendentemente, situándose en el 2.8% intermensual, por encima de las previsiones del 2.3% y del 1% de agosto.

- El cambio de empleo ADP de EE.UU. en octubre subió a 113.000, mejor que el mes anterior, pero no alcanzó las previsiones de 150.000.

- El PMI manufacturero ISM cayó a territorio contractivo en 46,7 en octubre, por debajo de las previsiones y de la lectura de 49 de septiembre.

- El informe de empleo JOLTs de septiembre mostró un aumento de los puestos vacantes en 9.553 millones, por encima de las previsiones de 9.25 millones y de los 9.497 millones de agosto.

- El PMI manufacturero de octubre de S&P Global de México se situó en 52.1 puntos, por encima del 49.8 de septiembre.

- El Producto Interior Bruto de México creció un 0.9% intertrimestral en el tercer trimestre en su lectura preliminar, por encima del trimestre anterior y de las estimaciones del 0.8%.

- En términos anuales, el PIB mexicano del tercer trimestre creció un 3.3%, por encima de las previsiones del 3.2%, pero por debajo del 3.6% anterior.

- Según Enki Research, empresa especializada en catástrofes naturales, las primeras estimaciones de los daños del huracán Otis en México se sitúan entre 10.000 y 15.000 millones de dólares.

- El 24 de octubre, el Instituto Nacional de Estadística de México (INEGI) informó de que la inflación general anual se situó en el 4.27%, frente al 4.45% de finales de septiembre, por debajo de las previsiones del 4.38%.

- La tasa de inflación subyacente de México fue del 5.54% interanual, por debajo de las previsiones del 5.60%.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, por encima del objetivo del banco central del 3.00% (más o menos un 1%). La próxima decisión se anunciará el 9 de noviembre.

Análisis del Precio: El USD/MXN mira hacia 17.50: Los compradores del Peso mexicano conquistaron la media móvil simple de 200 días

El USD/MXN finalmente cayó por debajo de la media móvil simple (SMA) de 200 días en 17.70, extendiendo sus pérdidas hacia la SMA de 50 días en 17.61. Un cierre diario por debajo de estos dos niveles de soporte cruciales, y el par podría prolongar su caída hacia el mínimo diario del 29 de septiembre en 17.34.

Por otro lado, si los compradores del USD/MXN intervinieran y recuperaran la SMA de 200 días, eso podría abrir la puerta a la recuperación de la cifra psicológica de 18,00. Una ruptura de esta última podría exponer al par a una caída. Una ruptura de esta última podría exponer una recuperación hacia la SMA de 20 días en 18.06 antes de apuntar al máximo del 26 de octubre en 18.42 antes de desafiar el máximo de la semana pasada en 18.46, antes de 18.50.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del Peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada de América Latina. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversores perciben que los riesgos de los mercados en general son bajos y, por lo tanto, están deseosos de participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) publicará el informe de empleo de octubre el viernes 3 de noviembre a las 12:30 GMT y, a medida que nos acercamos a la hora de la publicación, aquí están las previsiones de los economistas e investigadores de nueve bancos principales con respecto a los próximos datos de empleo.

Se prevé que las nóminas no agrícolas aumenten en 180.000 en octubre, frente al incremento de 336.000 registrado en septiembre, que fue mayor de lo esperado. La tasa de desempleo se mantendrá en el 3.8% y la ganancia media por hora caerá dos décimas hasta el 4.0% interanual.

Commerzbank

Esperamos que en octubre se hayan creado 230.000 nuevos puestos de trabajo, lo que estaría más o menos en línea con la media de los últimos seis meses. Desde el punto de vista de la Fed, probablemente seguiría siendo (demasiado) alto. Tal aumento no sería una señal de que el mercado laboral se está endureciendo y de que las presiones salariales se están relajando. Sin embargo, dado que los funcionarios de la Fed han tendido recientemente a rebajar las expectativas de subidas de tasas a pesar de los sólidos datos económicos, no veríamos en esta cifra una razón para una subida de tasas, al menos mientras la comunicación de la Fed no cambie significativamente.

Danske Bank

Esperamos que el crecimiento de las NFP se enfríe de nuevo hacia la tendencia anterior a septiembre en 180.000, pero que siga ilustrando las sólidas condiciones del mercado laboral. Los responsables de la política monetaria seguirán de cerca el crecimiento de las ganancias, así como el índice de costes de empleo del tercer trimestre, para evaluar la evolución de los riesgos de inflación subyacentes.

Deutsche Bank

Esperamos que el índice general se sitúe en 140.000 empleos. La tasa de desempleo en el 3.8%.

ING

Tras el salto de 336.000 de septiembre, el mercado espera un resultado mucho más débil de 175.000 en octubre. Las últimas cifras de solicitudes de subsidio de desempleo han sugerido que, si bien el despido sigue siendo históricamente bajo, el aumento de las solicitudes de continuación apunta a dificultades cada vez mayores para encontrar un nuevo trabajo. Esperamos que el desempleo se mantenga en el 3.8%, pero el crecimiento salarial podría ralentizarse hasta el 4% interanual, lo que señalaría un mínimo posterior al periodo pandémico. Esto debería animar a la Fed a pensar que las presiones sobre los precios están remitiendo y que no necesita subir más los tipos de interés.

NBF

La contratación podría haber sido moderada en el mes si los indicadores blandos publicados anteriormente, como el PMI compuesto de S&P Global, sirven de guía. Los despidos, por su parte, podrían haber aumentado ligeramente a juzgar por un pequeño incremento de las solicitudes de subsidio de desempleo entre los periodos de referencia de septiembre y octubre. Con estas dos tendencias reforzándose mutuamente, esperamos que la creación de empleo se haya desacelerado hasta una cifra aún decente de 175.000 en el mes. La encuesta de hogares podría registrar un aumento similar, lo que se traduciría en un descenso de la tasa de desempleo al 3.7%. Esta previsión se basa en una tasa de participación del 62.8% al 62.7%.

RBC Economics

Esperamos un aumento de 208.000 puestos de trabajo. Sin embargo, la demanda de mano de obra también se ha ralentizado en EE.UU., con un descenso de las ofertas de empleo y una ralentización del crecimiento salarial. Esperamos que la tasa de desempleo aumente hasta el 3,9% (a pesar del aumento del empleo) tras subir hasta el 3,8% en agosto y septiembre desde el 3,5% de julio.

SocGen

Estimamos un aumento de 190.000 puestos de trabajo en octubre, lo que supone una reducción de 35.000 debido al aumento de las huelgas.

Citi

Esperamos que las NFP aumenten en 160.000 en octubre, aunque con cierta debilidad temporal debido a la huelga de los trabajadores del sector del automóvil. Sin el efecto de la huelga, estimaríamos un sólido aumento de 190.000. También esperamos un aumento del 0.3% intermensual de las ganancias medias por hora en octubre, aunque con riesgos a la baja de una cifra que se redondee al 0.2%, y que la tasa de desempleo descienda ligeramente al 3.7% en octubre, aunque con riesgos ligeramente al alza de una cifra que se mantenga en el 3.8%. Una cuestión que merece la pena vigilar en los próximos meses es el reciente aumento de las solicitudes continuas de subsidio de desempleo.

CIBC

Esperamos que los sectores sanitario y gubernamental mantengan su fuerte ritmo de contratación y proporcionen un elevado nivel de crecimiento del empleo. A pesar de representar algo menos del 30% del empleo, estos dos sectores han representado el 60% de los puestos de trabajo creados desde principios de año, es decir, una media de 134.000 al mes. Otros sectores también han mostrado un mayor ritmo de contratación en los últimos meses, en consonancia con una ampliación de las presiones de la demanda. La tasa de participación y la tasa de desempleo deberían permanecer sin cambios en el mes. Esta semana estamos ligeramente por encima del consenso en materia de empleo. Los mercados comenzarán a tocar el tambor para que la Fed apriete aún más si las ganancias de empleo vuelven a estar muy por encima de 200K o si hay revisiones materiales de los meses anteriores.

Wells Fargo

Esperamos que el ritmo de contratación se ralentice en octubre y prevemos que las empresas añadan 190.000 puestos de trabajo el mes pasado. Prevemos que la tasa de desempleo se mantenga estable en el 3.8% en octubre. También prevemos que el crecimiento salarial siga enfriándose en octubre. El crecimiento de la fuerza laboral ha contribuido a frenar el aumento de los salarios, a pesar de que la contratación se ha mantenido elevada en los últimos meses. Prevemos que las ganancias medias por hora aumenten un 0.3% en octubre, lo que se traduciría en el ritmo más lento de aumento salarial anual en dos años.

- El USD/MXN ha caído a mínimos de un mes en 17.55.

- El precio del Dólar corrige tras una caída por debajo de 106.00

- El foco está en el informe de empleo de EE.UU. del viernes tras los datos mixtos publicados hoy.

El USD/MXN cae por cuarta jornada consecutiva esta semana. El Dólar ha descendido este jueves frente al Peso mexicano desde el máximo intradía de 17.78 hasta el nuevo mínimo de un mes alcanzado en la apertura de la sesión americana en 17.55. Al momento de escribir, el par cotiza sobre 17.59, perdiendo un 1.00% diario.

El precio del Dólar se toma un respiro tras caer a mínimos de nueve días por debajo de 106.00

El Índice del Dólar (DXY) ha seguido debilitándose tras la fuerte caída registrada tras el anuncio de la Fed de ayer y las posteriores palabras de Powell. El USD operó en un estrecho rango durante la sesión asiática alrededor de 106.35, y tras tocar un techo diario en 106.46 en la mañana europea comenzó a ceder terreno, cayendo a 105.81, mínimo de nueve días, en la apertura de Wall Street. En las últimas horas, el billete verde ha recuperado parte del terreno perdido y opera ahora alrededor de 106.20, perdiendo un 0.43% en el día.

Datos mixtos en EE.UU. a la espera del informe de empleo NFP

Estados Unidos ha publicado hoy sus datos de peticiones semanales de desempleo para la semana del 27 de octubre. Las peticiones subieron en 5.000, desde 212.000 a 217.000, empeorando las estimaciones que preveían una reducción a 210.000. Por otra parte, los pedidos de fábrica subieron un 2.8% en septiembre, mejorando el incremento del 1% de agosto y la previsión del 2.3% para hoy.

México cierra hoy sus mercados por el festivo del Día de Muertos. Ayer, INEGI publicó el los Indicadores Agregados de Tendencia (IAT). El indicador del sector manufacturero se situó en 49.1, 3.6 puntos por debajo de los 52.7 de septiembre, mientras que e lde construcción subió a 53.4 desde los 50.7 del mes anterior.

Los operadores estarán pendientes ahora del dato de Nóminas no Agrícolas de Estados Unidos para octubre. Se espera que el país haya generado 180.000 puestos de empleo después de la sorprendente cifra de 336.000 vista en septiembre.

USD/MXN Niveles de precio

Un quiebre del mínimo mensual en 17.55 buscaría soporte alrededor de 17.37/17.34, donde está el mínimo de octubre registrado el día 2 y el suelo del 29 de septiembre. Por debajo espera la región de 17.00/16.99, zona psicológica y mínimo de dos meses registrado el 20 de septiembre.

Al alza, la resistencia inicial está en el antiguo soporte situado en 18.00. Por encima, la barrera inicial estará en 18.14, máximo del 30 de octubre, previo a la zona 18.40/50, donde están los techos del mes pasado.

- Se prevé que las nóminas no agrícolas de EE.UU. aumenten en 180.000 en octubre, casi la mitad del incremento de 336.000 registrado en septiembre.

- Los datos de las nóminas no agrícolas y de los ingresos medios por hora afectarán significativamente al Dólar estadounidense.

- La Oficina de Estadísticas Laborales publicará los datos de empleo de Estados Unidos a las 12:30 GMT.

La Oficina de Estadísticas Laborales (BLS) publicará el viernes el tan esperado informe de Nóminas No Agrícolas (NFP) de los Estados Unidos (EE.UU.), que podría tener importantes ramificaciones en las perspectivas de política monetaria de la Reserva Federal (Fed) de EE.UU. El Dólar estadounidense (USD) está listo para una gran reacción a los datos del mercado laboral, ya que los datos del NFP tienden a infundir una intensa volatilidad en todo el mercado de divisas.

El miércoles, la Fed mantuvo el tipo de interés oficial en el rango actual del 5.25%-5.50%, tal y como se esperaba. El Dólar, sin embargo, sucumbió a la venta masiva de los rendimientos de los bonos del Tesoro de EE.UU. después de que el presidente de la Fed, Jerome Powell, no se comprometiera sobre la necesidad de un mayor endurecimiento. Aunque Powell no descartó otra subida, los mercados percibieron sus palabras como no tan agresivas como esperaban. Powell reconoció el endurecimiento de las condiciones financieras, aunque añadió que para controlar la inflación probablemente será necesaria una ralentización del crecimiento y un debilitamiento del mercado laboral.

Anteriormente, el miércoles, Automatic Data Processing (ADP) informó que las nóminas del sector privado de EE.UU. aumentaron en 113.000 personas en octubre, en comparación con una adición de 89.000 puestos de trabajo en septiembre, mientras que llegaron por debajo de la estimación de 150.000. El informe de ofertas de empleo y rotación laboral (JOLTS) mostró que el número de vacantes de empleo en el último día hábil de septiembre se situó en 9.55 millones, ligeramente por encima de los 9.49 millones revisados de agosto y por encima de la previsión de 9.25 millones.

Los datos de empleo de EE.UU. siguieron reflejando la persistente rigidez del mercado laboral, que, de confirmarse el viernes con unos sólidos datos de nóminas no agrícolas de octubre, podría volver a poner sobre la mesa las expectativas de subidas de tasas de la Fed.

Según la herramienta FedWatch del CME Group, los mercados valoran ahora en un 20% la posibilidad de una subida de tipos en diciembre, frente al 29% del martes, y en un 25% la de una subida en enero, frente al 39% del martes. Los mercados parecen haber valorado en un 70% la posibilidad de que la Fed haya terminado de subir los tipos, e incluso esperan recortes de tasas de 85 puntos básicos (pb) el próximo año, empezando ya en junio.

¿Qué esperar del próximo informe de nóminas no agrícolas?

Es probable que los datos de nóminas no agrícolas del viernes muestren que la economía estadounidense añadió 180.000 puestos de trabajo el mes pasado, casi la mitad de los 336.000 de septiembre. Se espera que la tasa de desempleo se mantenga en el 3.8%.

Los ingresos medios por hora, que miden la inflación salarial, también serán objeto de un atento escrutinio por su impacto en las perspectivas de los tipos de interés de la Reserva Federal. En octubre, el salario medio por hora aumentó un 4% anual, frente al 4.2% de septiembre. En términos mensuales, el salario medio por hora aumentó un 0.3% en octubre, frente al 0.2% de septiembre.

Los analistas de TD Securities señalaron: "Las ganancias en la creación empleo probablemente perdieron velocidad significativa en octubre, con las nóminas invirtiendo la media tras el auge del informe de septiembre (también reflejará un impacto en los empleos de la industria manufacturera debido a la huelga de UAW). Esperamos que la tasa de de desempleo se mantenga sin cambios en el 3.8% y que el crecimiento salarial sea del 0.2% intermensual".

¿Cuándo se publicarán las nóminas no agrícolas de octubre en EE.UU. y cómo podrían afectar al EUR/USD?

Las nóminas no agrícolas, un indicador ampliamente seguido del mercado laboral estadounidense, se publicará a las 12:30 GMT. El par EUR/USD está luchando por extender su renovado repunte por encima de 1.0600, a pesar de las expectativas moderadas de la Fed. Queda por ver si los datos de empleo de EE.UU. ayudarán al par a encontrar aceptación por encima de este último nivel.

Unas cifras del NFP optimistas y unos datos de inflación salarial alentadores podrían reavivar las expectativas de una subida de tasas de la Fed en diciembre, ofreciendo el apoyo que tanto necesita el Dólar estadounidense y arrastrando al EUR/USD de nuevo hacia 1.0500. Por otro lado, el Dólar podría reanudar su corrección desde máximos de varias semanas, si los datos son débiles y avivan las expectativas de que el ciclo de endurecimiento de la Fed ha terminado. En tal caso, el EUR/USD podría extender su recuperación hacia 1.0700.

Preguntas frecuentes sobre el Nonfarm Payrolls

¿Qué son las nóminas no agrícolas?

Las nóminas no agrícolas (NFP) forman parte del informe mensual de empleo de la Oficina de Estadísticas Laborales de EE.UU. El componente de nóminas no agrícolas mide específicamente la variación del número de personas empleadas en EE.UU. durante el mes anterior, excluyendo el sector agrícola.

¿Cómo influyen las nóminas no agrícolas en las decisiones de política monetaria de la Reserva Federal?

La cifra de nóminas no agrícolas puede influir en las decisiones de la Reserva Federal al proporcionar una medida del grado de éxito con el que la Reserva Federal está cumpliendo su mandato de fomentar el pleno empleo y una inflación del 2%.

Una cifra relativamente alta de nóminas no agrícolas significa que hay más personas empleadas, que ganan más dinero y, por tanto, que probablemente gastan más. Por el contrario, un resultado relativamente bajo de las nóminas no agrícolas podría significar que la gente tiene dificultades para encontrar trabajo.

La Reserva Federal suele subir los tipos de interés para combatir la alta inflación provocada por el bajo desempleo, y bajarlos para estimular un mercado laboral estancado.

¿Cómo afectan las nóminas no agrícolas al Dólar estadounidense?

Las nóminas no agrícolas suelen tener una correlación positiva con el Dólar estadounidense. Esto significa que cuando las cifras de las nóminas son más altas de lo esperado, el Dólar tiende a subir y viceversa cuando son más bajas.

El NFP influye en el Dólar estadounidense por su impacto en la inflación, las expectativas de política monetaria y los tipos de interés. Un NFP más alto suele significar que la Reserva Federal será más estricta en su política monetaria, lo que apoya al USD.

¿Cómo afectan las nóminas no agrícolas al precio del Oro?

Las nóminas no agrícolas suelen tener una correlación negativa con el precio del Oro. Esto significa que una cifra de nóminas superior a la esperada tendrá un efecto depresivo sobre el precio del Oro y viceversa.

Un NFP más elevado suele tener un efecto positivo en el valor del USD, y como la mayoría de las principales materias primas, el Oro se cotiza en Dólares estadounidenses. Por lo tanto, si el USD gana valor, se necesitan menos Dólares para comprar una onza de Oro.

Además, unos tipos de interés más altos (normalmente ayudados por un NFP más alto) también reducen el atractivo del Oro como inversión en comparación con permanecer en efectivo, donde el dinero al menos ganará intereses.

A veces, las nóminas no agrícolas provocan una reacción opuesta a la que espera el mercado. ¿A qué se debe?

Las nóminas no agrícolas son sólo un componente dentro de un informe de empleo más grande y puede ser eclipsado por los otros componentes.

A veces, cuando las nóminas no agrícolas superan las previsiones, pero los ingresos semanales medios son inferiores a lo esperado, el mercado ha ignorado el efecto potencialmente inflacionista del resultado principal y ha interpretado la caída de los ingresos como deflacionista.

Los componentes Tasa de Participación y Promedio de Horas Semanales también pueden influir en la reacción del mercado, pero sólo en contadas ocasiones, como en la "Gran Resignación" o en la Crisis Financiera Mundial".

El Dólar canadiense se debilitó en octubre y fue la tercera divisa del G10 con peor comportamiento. Los economistas del MUFG Bank analizan las perspectivas del CAD.

El USD/CAD está superando su valor razonable

Según nuestro propio modelo de valoración a corto plazo, que incorpora los movimientos del precio del petróleo crudo y de las tasas de interés, el USD/CAD está rebasando su valor justo. Esta situación podría persistir mientras se mantenga la fortaleza del dólar estadounidense, pero ahora vemos límites a la escala de subida del USD/CAD a partir de aquí y esperaríamos que resurjan las caídas, posiblemente antes de fin de año.

Una ampliación del conflicto entre Hamás e Israel podría hacer que los precios del petróleo crudo siguieran subiendo a estos niveles más altos del USD/CAD, lo que ayudaría a dar soporte al CAD.

USD/CAD - cuarto trimestre de 2023 en 1.39, primer trimestre de 2024 en 1.35, segundo trimestre de 2024 en 1.33, tercer trimestre de 2024 en 1.32

Los pedidos de fábrica en Estados Unidos subieron un 2.8% mensual en septiembre, superando la subida del 2.3% esperada por los mercados. En agosto, el indicador aumentó un 1%, revisado frente a la subida del 1.2% estimada anteriormente.

¿Qué son los pedidos de fábrica de Estados Unidos?

Los pedidos de fábrica publicados por la Oficina del Censo de Estados Unidos son una medida del total de pedidos de bienes duraderos y no duraderos, como envíos (ventas), inventarios y pedidos a nivel de manufactura, que puede ofrecer información sobre la inflación y el crecimiento en el sector de la manufactura. Normalmente, una lectura alta se considera positiva (o alcista) para el Dólar, mientras que una lectura baja se considera negativa (o bajista).

¿Cuándo se informará sobre los pedidos de fábrica en Estados Unidos?

El próximo dato de Pedidos de Fábrica (intermensual) en Estados Unidos se publicará el 4 de diciembre a las 15:00 GMT. Para más información, consulte en los pedidos de fábrica de EE.UU. en el calendario de FXStreet.

Precios del Dólar estadounidense hoy

A continuación se muestra la variación porcentual del Dólar estadounidense (USD) contra las divisas listadas hoy. El Dólar estadounidense fue la moneda más débil frente al Euro.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.52% | -0.08% | -0.44% | -0.15% | -0.22% | -0.25% | -0.22% | |

| EUR | 0.52% | 0.43% | 0.08% | 0.37% | 0.30% | 0.26% | 0.30% | |

| GBP | 0.14% | -0.43% | -0.35% | -0.06% | -0.13% | -0.19% | -0.13% | |

| CAD | 0.44% | -0.09% | 0.35% | 0.26% | 0.22% | 0.18% | 0.19% | |

| AUD | 0.15% | -0.34% | 0.11% | -0.27% | -0.04% | -0.10% | -0.04% | |

| JPY | 0.22% | -0.28% | 0.15% | -0.22% | 0.07% | -0.07% | 0.00% | |

| NZD | 0.28% | -0.27% | 0.17% | -0.18% | 0.10% | 0.04% | 0.01% | |

| CHF | 0.22% | -0.29% | 0.13% | -0.22% | 0.04% | 0.00% | -0.06% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Tras caer un 14% entre septiembre de 2022 y principios de julio de este año, el Índice del Dólar estadounidense recuperó la mitad de esa caída en el tercer trimestre. Kit Juckes, estratega jefe global de divisas de Société Générale, analiza las perspectivas del USD.

El USD/JPY tiene margen para volver a caer a un rango de 145-150

Los osos del Dólar están saliendo de la madriguera y se preguntan contra qué pueden venderlo, mientras que los alcistas se retiran a las sombras a medida que los datos débiles en Europa (en particular, pero no exclusivamente) no logran impulsar al Dólar. ¿Se trata de una pausa o de un punto de inflexión? Nuestra mejor estimación es que no se trata ni de un punto de inflexión claro ni de una pausa a la que seguirá otro tramo al alza.

Lo positivo para el Dólar es que la economía ha seguido registrando unos resultados espectaculares y que las tasas relativas se siguen inclinando a su favor.

Los argumentos bajistas a favor del Dólar serán mucho más claros el año que viene, cuando el ahorro de los hogares sea más débil, los efectos del endurecimiento monetario sean más claros y la relajación de la Fed esté más cerca. Sin embargo, es posible que estemos atrapados en un rango durante el resto del año.

El posicionamiento será un ancla, y hay muchas malas noticias europeas en el precio. En el caso del EUR/USD, entre 1.04 y 1.08 podría acaparar toda la atención en las próximas semanas, pero el USD/JPY tiene margen para volver a caer a un rango de 145-150, y en el otro extremo, la NOK, la SEK, el AUD y el NZD (todos ellos con una caída de más del 5% este año frente al USD) tienen cierto margen de recuperación.

- El par AUD/USD sube cerca de 0.6440 a medida que mejora el sentimiento de los mercados.

- La demanda de dólares estadounidenses disminuye, ya que los inversores esperan que la Fed haya dejado de subir las tasas de interés.

- La política monetaria del RBA y los datos NFP de EE.UU. serán objeto de gran atención.

El par AUD/USD salta bruscamente hacia 0.6440 mientras el Dólar estadounidense se enfrenta a una intensa venta masiva. El USD cayó verticalmente hasta cerca de 105.80 tras la decepción de los datos estadounidenses y la firmeza de la política de tipos de interés de la Reserva Federal (Fed).

El índice S&P 500 ha abierto alcista en medio del optimismo de que la Fed ha terminado con la subida de tasas de interés. El presidente de la Fed, Jerome Powell, mantuvo vivas las expectativas de una nueva subida de los tipos de interés, ya que la resistencia de la economía estadounidense podría mantener persistentes las presiones sobre los precios.

El ánimo de los mercados ha mejorado notablemente, mientras que el Índice del Dólar (DXY) ha caído de forma significativa. El rendimiento del Tesoro estadounidense a 10 años se ha desplomado más de un 3%, hasta el 4.67%, al cierre de esta edición. Al hablar de los recortes de tipos, en su declaración de política monetaria, Jerome Powell dijo que el banco central no está pensando en bajar los tipos de interés, pero añadió que "es justo decir que la pregunta que nos estamos haciendo es si debemos subir más", ya que los funcionarios sopesan cómo pueden guiar la inflación de nuevo al objetivo del 2%.

De cara al futuro, los inversores se centrarán en los datos de las nóminas no agrícolas (NFP) de septiembre, que se publicarán el viernes. Según el consenso, los empresarios contrataron a 180.000 solicitantes de empleo en octubre, frente a la publicación anterior de 336.000. La tasa de desempleo se mantiene en el 3.8%.

En cuanto al Dólar australiano, los inversores se centran en la decisión sobre la tasa de interés del Banco de la Reserva de Australia (RBA), que se anunciará el martes. Los inversores esperan que el RBA pueda subir los tipos de interés en 25 puntos básicos (pb) hasta el 4.35%, ya que la inflación resulta persistente en el tercer trimestre de 2023.

El par USD/CAD cotiza a la baja en 1.38. Los economistas de Scotiabank analizan las perspectivas del par.

Los patrones de precios a corto plazo sugieren un pequeño máximo

Los patrones de precios a corto plazo sugieren que se ha desarrollado un máximo menor, al menos, en torno al máximo del miércoles, justo antes del nivel de 1.39.

La debilidad de los precios está presionando el soporte menor de 1.3820, antes de una zona de soporte más importante en 1.3775/1.3785. La debilidad por debajo de este nivel debería hacer que las pérdidas del USD se extendieran de nuevo a la zona de 1.37.

El Peso mexicano mostró otro mes de considerable debilitamiento en octubre. Los economistas de MUFG analizan las perspectivas del MXN.

El Peso mexicano se debilitará el próximo año

El Estado de aversión al riesgo global mantiene al USD más fuerte, y por lo tanto al MXN más débil que podría contaminar la inflación. En este escenario, el mercado no espera ningún recorte de tasas por parte de Banxico al menos hasta principios del próximo año.

Suponiendo que no se produzca una escalada del conflicto entre Israel y Hamás, el MXN podría apreciarse un poco más a corto plazo. Sin embargo, en términos trimestrales, mantenemos nuestra previsión de una senda de debilitamiento del MXN el próximo año debido a la preocupación por una desaceleración económica mundial en un contexto de políticas monetarias más restrictivas durante más tiempo en todo el mundo. Este escenario podría desencadenar un mayor estado de aversión al riesgo, que afectaría a la cotización del MXN.

USD/MXN - cuarto trimestre de 2023 en 17.80, primer trimestre de 2024 en 17.90, segundo trimemstre de 2024 en 18.00, tercer trimestre de 2024 en 18.10

- El Dólar extiende su caída tras la publicación de los datos estadounidenses.

- Las acciones de Wall Street abren al alza, ejerciendo presión adicional sobre el Dólar.

- El EUR/USD pone a prueba una línea de tendencia bajista a corto plazo y se mantiene firmemente por encima de 1.0600.

El EUR/USD aceleró al alza y subió hasta 1.0667, alcanzando un nuevo máximo diario. Este movimiento alcista cobró impulso tras la publicación de los datos estadounidenses y la apertura positiva de Wall Street.

El Dólar sigue bajo presión

El dólar sigue lastrado por la mejora del sentimiento de riesgo y el descenso de los rendimientos del Tesoro. Además, los datos económicos estadounidenses también han afectado al Dólar.

Las cifras económicas estadounidenses estuvieron por debajo de las expectativas, con las solicitudes iniciales de subsidio por desempleo aumentando a 217.000, el nivel más alto en siete semanas, y las Solicitudes de Continuación alcanzando el nivel más alto desde mayo. Otro informe mostró una caída del 0.8% en los costes laborales unitarios durante el tercer trimestre, frente a las expectativas de un aumento del 0.7%.

El Índice del Dólar cayó a 105.80, el nivel más bajo desde el 24 de octubre. El rendimiento del Tesoro a 10 años se sitúa actualmente en el 4.64%, el nivel más bajo en dos semanas.

Alcista pero con resistencia

El par EUR/USD está probando actualmente una línea de tendencia bajista cerca de 1.0670, y si rompe por encima de este nivel, podría desencadenar nuevas ganancias con una posible exposición a 1.0700.

Es probable que el tono alcista en el mercado persista mientras el par se mantenga por encima del nivel de 1.0580. En el gráfico de 4 horas, la cotización se mantiene firme por encima de las medias móviles simples, y los indicadores técnicos apuntan al alza.

Gráfico de 4 horas

-638345296226054175.png)

Niveles técnicos

- GBP/JPY encuentra soporte cerca de 183.00 tras la decisión del BoE.

- Bailey del BoE dijo que las tasas de interés se mantendrán elevadas durante un período más largo.

El par GBP/JPY descubre un soporte intermedio cerca de 183.00 tras corregir desde máximos de dos días. El cruce encuentra un soporte ya que el Banco de Inglaterra (BoE) ha mantenido las tasas de interés sin cambios en el 5.25% por segunda vez consecutiva.

Los inversores esperaban que el BoE mantuviera estables las tasas de interés, ya que la economía del Reino Unido atraviesa una fase vulnerable. La debilidad del gasto del consumidor, la demanda de mano de obra y las actividades empresariales deben haber inclinado a los responsables políticos del BoE a apoyar una política de tipos de interés estables. La política monetaria estable se adoptó tras una votación dividida de 6-3 en la que Jonathan Haskel, Megan Greene y Katherine Mann votaron a favor de una subida de tasas de 25 puntos básicos (pb).

En su declaración sobre política monetaria, el Gobernador del BOE, Andrew Bailey, afirmó que los tipos de interés se mantendrán elevados durante un periodo más largo y que, en caso necesario, sería apropiado realizar nuevas subidas de los tipos de interés. Añadió además que el banco central está avanzando bien en la reducción de la inflación al 2%.

El informe de previsiones de inflación del BoE muestra que la inflación bajará al 4.6% a finales de 2023. Esto indica que se cumplirá la promesa de reducir la inflación a la mitad, hasta el 5.4%, hecha por el Primer Ministro británico, Rishi Suank, en enero, cuando la inflación estaba en el 10.7%.

En cuanto al Yen japonés, se espera que el Banco de Japón (BOJ) siga manteniendo una política monetaria expansiva, pero se centrará en salir de una política fácil de una década en algún momento del próximo año, según informa Reuters. El BOJ se ha comprometido a mantener la inflación cómodamente por encima del 2% y debería contar con el apoyo del crecimiento salarial.

- El precio del Oro sigue subiendo impulsado por la firme política monetaria de la Fed.

- La debilidad de las nóminas privadas estadounidenses y de los datos de las fábricas han disminuido el atractivo del Dólar.

- La publicación de las NFP estadounidenses guiará la evolución del precio del Oro.

El precio del Oro (XAU/USD) se aferra a la recuperación impulsada por la firme decisión de la Reserva Federal (Fed) sobre las tasas de interés. El metal precioso aspira a generar más ganancias con la esperanza de que la Fed haya concluido su campaña de endurecimiento de las tasas. El presidente de la Reserva Federal , Jerome Powell, afirmó que se estaban logrando avances en la lucha contra la inflación y, aunque no se descartaba una nueva subida de tipos, se mostró menos comprometido con la idea. Como consecuencia, el Dólar estadounidense se debilitó y el par XAU/USD se recuperó.

La caída del metal amarillo también se vio amortiguada por los conflictos de Oriente Próximo y los datos mixtos de EE.UU.. Las nóminas privadas estadounidenses y el PMI de manufactura de octubre decepcionaron las expectativas. En el futuro, el precio del Oro y el Dólar se verán afectados por las Nóminas No Agrícolas (NFP) de octubre. Los inversores estarán atentos al crecimiento de los salarios, ya que mostrará las perspectivas del gasto del consumidor.

Resumen diario de los mercados: El precio del Oro busca nuevos avances en el conflicto entre Israel y Hamás

- El precio del Oro se negocia dentro del rango del miércoles tras un movimiento de recuperación desde los 1.972$ inspirado por una decisión firme de la Reserva Federal sobre los tipos de interés.

- La Fed mantuvo sin cambios las tasas de interés en el rango de 5.25-5.50% por segunda vez consecutiva.

- La Fed mantuvo vivas las expectativas de un mayor endurecimiento de la política monetaria, ya que el avance de la inflación al consumo hacia el 2% se ha ralentizado debido al elevado poder adquisitivo de los hogares.

- El presidente de la Fed, Jerome Powell, reconoció que la economía estadounidense está funcionando bien, pero advirtió de que las empresas y los hogares se enfrentan a unas condiciones financieras más restrictivas.

- La economía de EE.UU. se está comportando con solidez en las métricas del gasto del consumidor y el empleo, junto con la relajación de las presiones sobre los precios.

- La tasa de crecimiento del tercer trimestre, publicada la semana pasada, fue la más fuerte en 20 años debido a la robusta demanda minorista y al optimista crecimiento de los salarios.

- En cuanto a la bajada de tipos, Jerome Powell afirmó que el banco central no está pensando en bajar los tipos de interés, pero añadió que "es justo decir que la pregunta que nos hacemos es si deberíamos subir más", ya que las autoridades sopesan cómo pueden guiar la inflación de vuelta al objetivo del 2%.

- El Índice del Dólar estadounidense (DXY) cayó bruscamente desde la resistencia de 107.00 a medida que el comentario de Jerome Powell expresaba que el banco central está menos comprometido con la idea de subir las tasas de interés. Además de una decisión de política monetaria estable, el empleo ADP y el PMI de manufactura se mantuvieron por debajo de las estimaciones y pesaron fuertemente sobre el Dólar estadounidense.

- El ADP estadounidense informó que los empleadores privados contrataron a 113.000 personas en busca de empleo en octubre, cifra inferior a las expectativas de 150.000 pero significativamente superior a la lectura de septiembre de 89.000.

- El ISM informó que el PMI de manufactura cayó a 46.7 desde su lectura más alta de 49.0 en septiembre, mientras que los economistas pronosticaban un desempeño estable. Los datos manufactureros se mantienen por debajo del umbral de 50.0 por duodécima vez consecutiva.

- Los nuevos pedidos de fábrica cayeron significativamente a 45.5 frente a la lectura de 49.2 de septiembre.

- Mientras tanto, los inversores esperan los datos de las Nóminas no Agrícolas (NFP) estadounidenses, que se publicarán el viernes. Según el consenso, se espera que la fuerza laboral haya aumentado en 180.000 personas en octubre, frente a la anterior publicación de 336.000. La Tasa de desempleo se mantendrá en el 3,8%.